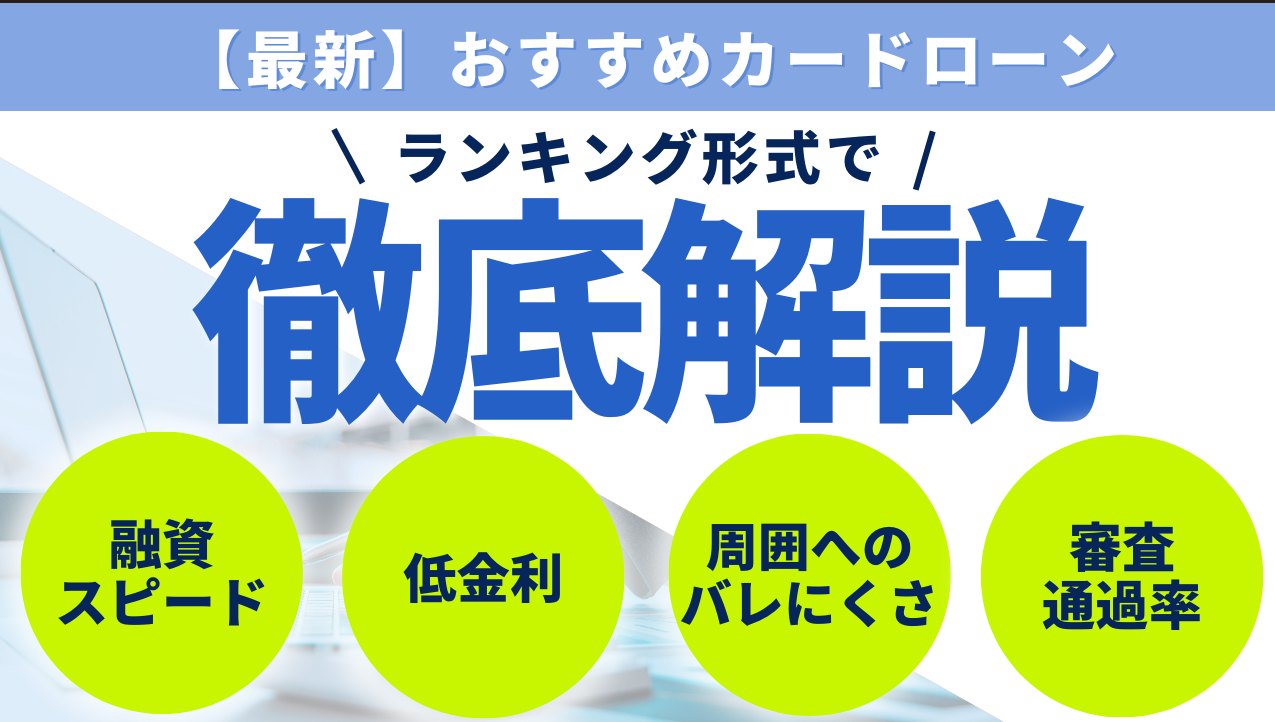

【2025年最新】おすすめカードローン|融資スピード・金利・バレにくさ・審査通過率でランキング形式にご紹介!

最終更新日:2025年04月16日

カードローンでお金を借りたいけど、種類が多すぎて選べない。そんな時はありませんか?

この記事では項目別にランキング形式でご紹介するので、自分に合ったカードローンを見つけることができます。

気になる内容をタップ

| おすすめのカードローン |

プロミス

|

SMBCモビット

|

アコム

|

アイフル

|

|---|---|---|---|---|

| リンク |

公式サイトへ

|

公式サイトへ

|

公式サイトへ

|

公式サイトへ

|

| 審査時間 | 最短3分 | 最短15分 | 最短20分 | 最短18分 |

| 融資時間 | 最短3分 | 最短15分 | 最短20分 | 最短18分 |

| 金利 | 年4.5%~年17.8% | 年3.0%~年18.0% | 年3.0%~年18.0% | 年3.0%~年18.0% |

| 限度額 | 500万円 | 800万円 | 800万円 | 800万円 |

| 無利息期間 | 30日間 | 無し | 30日間 | 30日間 |

| 在籍確認の方法 | 原則書類での在籍確認 | 原則書類での在籍確認 | 原則書類での在籍確認 | 原則書類での在籍確認 |

| 郵送物の有無 | 無し | 無し | 無し | 無し |

融資スピードが早いカードローンランキング

カードローンで即日融資を受けたい時は、銀行系は不向きで、消費者金融やクレジットカード会社などが選択肢に挙がります。

特に大手消費者金融は審査がスピーディで、カードを即日で受け取れたり、カードがなくても借りられたりする商品が多いです。

申し込んだその日に借りたい人は大手消費者金融のカードローンがおすすめです。

| カードローン | 審査時間 | 融資時間 |

|---|---|---|

プロミス |

最短3分 |

最短3分 |

SMBCモビット |

最短15分 |

最短15分 |

アイフル |

最短18分 |

最短18分 |

アコム |

最短20分 |

最短20分 |

レイク |

最短25分 |

最短25分 |

カードローンの中で最も融資スピードが早いのはプロミスです。

Webから24時間365日いつでも申込みができ、審査時間は最短3分です。

※お申し込み状況によってはご希望にそえない場合があります。

利用限度額によっては収入証明書の提出が求められることもあります。

すぐに用意できる場合は問題ありませんが、時間がかかりそうな場合は借入希望金額を50万円以下にして収入証明書の提出を避けるのもひとつの手です。

Q. 収入証明書の提出は必要ですか?

以下に該当する場合は収入証明書が必要です。

- アイフルのご利用限度額が50万円超の場合

- アイフルのご利用限度額と他の貸金業者からのお借入れの合計額が100万円を超える場合

- 前回収入証明書をご提出いただいてから3年以上経過している場合

※収入証明書のご提出がないことにより限度額の減額や、ご融資が停止してしまう場合もあります。

上記に該当しないお客様でも、年収確認のために提出をお願いすることがあります。

アコムでは審査が不安な方に向けて1秒診断も用意されています。

年齢・年収・他社借入金額を入力するだけですぐに診断結果がわかるので、ぜひ試してみてください。

アイフルの1秒診断はこちら

金利が低くて手数料も少ないカードローンランキング

低金利のカードローンを探しているなら銀行の商品がおすすめです。

大手消費者金融と比較して低金利なカードローンが多く、利息の負担を軽減しやすくなっています。

ただし、カードローンに申し込む際は金利の上限を見るようにしてください。

実際の金利は審査によって決まりますが、新規契約時は上限金利になることも多いです。

| カードローン | 実質金利 | 金利優遇サービス |

|---|---|---|

みずほ銀行カードローン |

年2.0〜14.0% |

あり |

楽天銀行スーパーローン |

年1.9〜14.5% |

なし |

三井住友銀行カードローン |

年1.5%~14.5% |

なし |

三菱UFJ銀行カードローン |

年1.8〜14.6% |

なし |

横浜銀行カードローン |

年1.5〜14.6% |

なし |

この記事でおすすめするカードローンの中で最も(上限)金利が低いのはみずほ銀行カードローンです。

一般的な消費者金融の上限金利が18.0%であるのに対して、みずほ銀行カードローンは14.0%です。

さらにみずほ銀行で住宅ローンを契約していると金利年-0.5%されます。

2番目の楽天銀行スーパーローンは、楽天会員ランクに応じて審査の優遇があります。また、お得なキャンペーンも頻繁に開催しているので楽天会員の方は楽天もおすすめです。

3番目の三井住友銀行カードローンは、住宅ローンとの併用で金利が最大8.0%まで下がります。

周囲にバレずに借りれるカードローンランキング

在籍確認はカードローン申込者が働いていることを確認する審査のことです。

ほとんどのカードローン会社では勤務先に電話をかけて在籍確認しています。

ただ、大手消費者金融は在籍確認に関して柔軟に対応してくれるケースもあります。

給与明細書と社会保険証などの勤務先を証明する書類の提出によって、電話連絡をなしにしてくれることがあるのです。

※ 審査で必要だと判断された場合は電話連絡を行うこともあります。

電話連絡により在籍確認が行えない事情があるときは、事前に相談するようにしましょう。

担当者の判断次第ですが、書類提出などの代替策を提案してくれます。

公式に「在籍確認の電話連絡なし」としているカードローンは以下の6社です。

| カードローン | 在籍確認 |

|---|---|

プロミス |

原則電話による在籍確認なし |

アコム |

原則電話による在籍確認なし |

アイフル |

原則電話による在籍確認なし |

レイク |

原則電話による在籍確認なし |

SMBCモビット |

原則電話による在籍確認なし |

セブン銀行カードローン |

原則電話による在籍確認なし |

周りにバレずに借りられるカードローンの中で当サイトがおすすめするカードローンはプロミスです。

プロミスがバレずに安心して借りれるのは3つの安全策が取られているからです。

- 原則在籍確認の電話連絡なし

- もし電話かける場合でも個人名でかける(プロミスと名乗らない)

- 電話をする時間帯など相談することができる

Q. 申込をしたら、勤務先に電話はかかってきますか?

原則、お勤めされていることの確認はお電話では行いません。ただし、審査の結果によりお電話による確認が必要となる場合がございます。(ご連絡の際は担当者の個人名でおかけし、プロミス名はお伝えいたしませんのでご安心ください。)

ほとんどの場合電話がかかってくることはありませんが、それでも不安な方は申込後に下記に連絡しておくとよいでしょう。

プロミスコール

電話番号:0120-24-0365

受付時間:24時間(オペレーター対応は平日9:00 - 18:00)

審査通過率が高いカードローンランキング

カードローンの契約には必ず審査があります。

審査の難易度は商品によって異なりますが、消費者金融よりも銀行カードローンの方が審査は厳しいといわれています。

大手消費者金融のカードローンは審査通過率を公開しているところも多く、比較的高めの数値です。

銀行カードローンは審査通過率を公開しておらず比較はできませんが、通過率の高いカードローンなら大手消費者金融の商品を選びましょう。

| カードローン | 審査通過率 |

|---|---|

| アコム | 42.3%(2023年4月~9月) |

| プロミス | 41.16%(2023年4月~8月) |

| アイフル | 34.4%(2023年4月~9月) |

| レイク | 26.6%(2021年4月~6月) |

| SMBCモビット | 非公開 |

スリーレポート(アコム) 月次データ(SMBCコンシューマーファイナンス) 月次データ(アイフル) 決算関連資料(SBI新生銀行)

審査通過率の高さで当サイトが最もおすすめするカードローンはアコムです。

しかし、プロミスの直近1年間の審査通過率の推移は以下のようになっており、徐々に審査通過率が上昇してきていることがわかります。

これは過去にはなかった傾向で、2022年8-9月あたりに何らかの審査基準の見直しがあったと考えられます。

そのため、プロミスも今後通過率がさらに上がり、アコムより高くなる可能性は否定できません。

| 年月 | 審査通過率 |

|---|---|

| 2023年4月 | 42.3% |

| 2023年3月 | 42.6% |

| 2023年2月 | 43.9% |

| 2023年1月 | 43.3% |

| 2022年12月 | 43.6% |

| 2022年11月 | 43.8% |

| 2022年10月 | 41.5% |

| 2022年9月 | 40.9% |

| 2022年8月 | 39.0% |

| 2022年7月 | 35.1% |

| 2022年6月 | 36.3% |

| 2022年5月 | 36.7% |

【選び方】銀行系と消費者金融はどっちがいいのか?

カードローンの中でも、銀行と消費者金融は聞いたことのある大手が多く、サービスも充実し悩むことがあると思います。

2つの特徴を以下にまとめてみました。

| - | 銀行カードローン | 消費者金融カードローン |

|---|---|---|

| 即日融資 | × | ◯ |

| 無利息期間 | × | ◯ |

| 借り換え専用ローンの取り扱い | × | ◯ |

| おまとめローンの取り扱い | × | ◯ |

| 自宅への郵送物なし | △ | ◯ |

| 勤務先への電話連絡なし | × | ◯ |

| 審査通過率 | 平均29.6% | 平均46.4% |

| 金利 | 平均15.0% | 平均18.0% |

金利を重視するのであれば銀行カードローンがおすすめですが、それ以外のサービスを見ると消費者金融のカードローンのほうが優れていると言えます。

金利にこだわりがなければ、消費者金融カードローンがおすすめです。

【審査】カードローン審査は安定した収入と信用情報が重要

カードローンを利用するためには、貸付対象者の条件を満たし、審査に通過する必要があります。

カードローンを利用する条件は、20歳以上で安定した収入があること

カードローンを利用するためには、商品ごとに決められている申込条件を満たさなくてはいけません。

主な申込条件は「年齢」と「安定収入」の2点です。

カードローンごとに年齢制限が設けてあるので、その範囲内である必要があります。

そして、専業主婦などの一部の例外を除いて、カードローンの申し込みには本人の安定収入が必須です。

アルバイトでも問題ありませんが、毎月一定の収入を労働によって得ていることが求められます。

ただし、カードローンによっては「パート・アルバイト不可」「個人事業主・自営業者不可」「年収〜万円以上」のようなケースもあるため、商品概要をしっかりと確認しておきましょう。

銀行やクレジットカード会社のカードローンの中には、このような条件が付けられている商品も多いです。

カードローンの審査の流れ

カードローンの審査は主に以下のような方法で行われ、その結果から総合的に融資の可否を判断します。

属性情報とは申込者の勤務先や雇用形態、職業、同一生計の家族の有無、居住形態などを指します。

カードローンの申し込みフォームに入力する情報だと考えてください。

基本的にこれらの入力内容はコンピューターによって自動的に採点されます。

このような採点方式の審査をスコアリング審査と呼び、返済能力の判断材料になるのです。スコアリング審査の結果によって「融資しても大丈夫か?」「どのくらいの限度額にするのか?」が決まります。

コンピューターで行う審査ということもあって、スコアリング審査に時間はかかりません。

カードローン会社によってはスコアリング審査の結果をもとに、限度額や契約利率などの仮条件を提示してくれることもあります。ただし、この段階は仮審査結果であり、正式な審査結果はすべての審査が完了してからになるので注意してください。

カードローンの審査では必ず信用情報が照会されます。

ローンやクレジットを扱う企業は信用情報機関に加盟していて、契約内容や利用状況を共有しています。

そのため、ほかの会社の返済が遅れていないか、過去に返済トラブルを起こしていないか、債務整理などの記録がないかも信用情報から分かるのです。債務整理や2ヶ月〜3ヶ月以上の延滞などの記録が信用情報に登録されている状態を「ブラックリストに載っている」と表現することもあり、この状態だとほぼ審査に通りません。

5年間〜10年間で債務整理などの情報は自動的に消えますが、返済トラブルを解決してから記録が削除されるまでには長い年数がかかるので注意しましょう。

カードローンの審査では他社借入の状況も確認されます。

他社借入に関してはカードローンの申し込み時に申込者が自己申告するだけでなく、カードローン会社は信用情報を調べることでも正確な金額を把握できます。自己申告と実際の金額が大きく違っていると審査落ちの原因になるので、できるだけ正確な金額を入力しましょう。

また、消費者金融などは総量規制の対象です。

そのため、他社借入を含めて、申込者の年収の1/3を超える融資ができません。

高額な他社借入がある人は、カードローンを新規契約するのが難しくなると思ってください。総量規制に抵触するような金額でなくても、他社借入は審査結果に影響します。

カードローン会社のホームページにある「借入診断」では、年収や他社借入の状況などから審査結果の目安を診断できます。

他社借入があって審査に不安を感じている人は、申し込みの前に借入診断を受けてみましょう。繰り返しになりますが、在籍確認は申込者の勤務先、勤務状況をチェックするのが目的です。

電話連絡や指定書類の提出などカードローン会社によって確認の方法は異なりますが、「安定収入」を確認するための重要な審査になります。実際に働いていたとしても、指定の方法で確認が取れなければカードローンの審査には通りません。

「電話で在籍確認するのが難しい」など個別の事情があるときは、あらかじめコールセンターなどで相談してください。

大手消費者金融は比較的対応が柔軟で、別の在籍確認の方法を提案してくれることもあります。

属性情報で返済能力を評価

信用情報の照会

他社借入状況を確認

在籍確認で勤務状況をチェック

カードローンの審査に通過するためのポイント

ここからはカードローンの審査に通過するためのポイントを解説していきます。

カードローンの審査に通るためには以下の点を押さえておきましょう。

- 借入診断を受ける

- 安定した収入を得る(無職不可)

- 申し込みは1社に絞る

- 連続で申し込まない

- 希望限度額は最低限にする

- 延滞を解消する

- 総量規制の確認をする

借入診断を受ける

借入診断は年齢や年収、他社借入などの情報を入力することで、借り入れできるかの目安を診断できるサービスのことです。

カードローン会社によっては借入シミュレーションなど別の名称を用いていることもありますが、サービスとしては同じ内容です。

実際の審査よりも少ない項目での診断なので「借入診断に通っても審査に落ちてしまった」というケースもあります。

しかし、最低限の条件を満たしているかの確認はできるので、申し込みの前に借入診断を受けておきましょう。

特にはじめてカードローンに申し込む人は、借入診断を受けることをおすすめします。

安定した収入を得る(無職不可)

カードローンの契約には原則として本人の安定した収入が欠かせません。

預金などの蓄えがあったとしても、無職だとカードローンの審査には通らないのです。

現在無職の場合、まずはアルバイトでも良いので安定した収入を得ましょう。

カードローン審査における「安定した収入」とは、「同じ勤務先から2ヶ月以上連続で給与が支払われている状態」を指すことが多いです。

安定収入といえるかの判断はカードローン会社が行いますが、雇用形態はアルバイトでも問題ありません。

その一方で、「短期バイトをしていて月によっては収入がないこともある」「派遣の登録をしているが実際には勤務していない」「夏休みを利用して今月だけリゾートバイトをしている」といった状態は安定した収入とはいえないでしょう。

ただし、アルバイトなどでも職場が決まり、これから2ヶ月以上連続で安定した収入を得ていく見込みであると判断されれば、働き始めたばかりでも審査に通ることもあります。

申し込みは1社に絞る

カードローンの審査に通るかどうか不安だと何社にも申し込んでしまいそうですが、1社に絞るようにしてください。

申込履歴も信用情報に登録されます。

そのため、同時期に何社も申し込むと「お金に困っている」といった印象を抱かれてしまうかもしれません。

審査に悪影響を及ぼす可能性もあるので、申込先は慎重に決め、1社に絞って審査を受けましょう。

連続で申し込まない

前述の内容と近いですが、カードローンを連続で申し込むのも良くありません。

申込履歴が信用情報に残るのは6ヶ月間です。

前回の申し込みから6ヶ月以内は過去に審査を受けた記録が信用情報に残っており、審査結果に影響する可能性があります。

信用情報では契約の有無も分かるため、申込履歴があるのに契約していなければ審査に落ちたのだと判断されるでしょう。

2社目、3社目であればまだ影響は小さいですが、短期間に何社も審査を受けていると「申し込みブラック」になります。

これは複数の申込履歴があることで審査に通りづらい状態になることです。

申し込みブラックにならないためにも、あまりにも多数のカードローンに連続で申し込まないようにしてください。

希望限度額は最低限にする

カードローンの限度額は審査によって決まりますが、申し込みの段階では希望限度額も聞かれます。

その際には必要最低限の金額にしてください。

実際の限度額は審査によって決まるといっても、年収に見合わない高額な金額を希望すれば警戒されるかもしれません。

限度額はあとから増やすこともできるので、まずは必要最低限の金額にしましょう。

また、審査の結果、希望金額以上の限度額が提示されることもあります。

延滞を解消する

他社で延滞があるとカードローンの審査に通る可能性は低いです。

他社への返済が遅れているなら、融資するのは危険だと判断されるのは当然です。

そのため、新たにカードローンの審査を受ける前に、延滞はすべて解消しておきましょう。

ただし、数日の延滞であっても信用情報への影響はあります。

延滞を解消しても、審査結果に影響することは十分に考えられるので注意してください。

総量規制の確認をする

消費者金融やクレジットカード会社などの貸金業者は総量規制の対象です。

総量規制の対象となる融資は年収の1/3までに法律で制限されているので、限度額がその金額を超えることはありません。

特にほかの貸金業者からも借り入れがある人は、総量規制に抵触しないかを確認しておきましょう。

また、銀行に関しても顧客の返済能力を超えることがないように、「年収の1/3まで」という基準を自主的に設けている場合が多いようです。

「銀行であれば高額融資を受けやすい」といったことはありません。

もし他社借入が高額で返済に困っているなら、おまとめローンや借り入れを考えてください。

金利を下げることができれば利息も減り、負担を軽減することができるでしょう。

【申込方法】カードローンはWeb申込が最も簡単で早い

カードローンの申込みは会社によって多少異なりますが、概ね以下の通りです。

| 申込方法 | 特徴 |

|---|---|

Web(アプリを含む) |

|

自動契約機 |

|

店舗 |

|

電話 |

|

郵送 |

|

カードローンにはたくさんの申込方法が用意されていますが、最もおすすめなのは24時間365日いつでも申し込めるWeb申込みです。

Web申込みは入力欄を埋めていくだけで済むので、場所や時間を選びません。

また、カードローン申込みを他の人に見られる心配もないので、家族や同僚・近所の方などの目が心配な人にもおすすめです。申込みフォームに進んだら、審査に必要な個人や勤務先の情報を入力するだけです。

一部のカードローンはアプリからの申込みに対応していませんが、アプリからインターネットの申込みフォームに遷移するケースも多いです。

利便性や手間を考えると、申込みはネットから行い、そのあとでアプリをダウンロードするのをおすすめします。

カードローンの審査では本人確認書類の提出が必要です。

そのため、運転免許証やマイナンバーカードなどの本人確認書類を用意しておきましょう。- 運転免許証(運転経歴証明書)

(運転免許書をお持ちでない場合)

- 住民基本台帳カード

- 特別永住者証明書

- 個人番号カード(表のみ)

- 在留カード

本人確認の方法、有効な本人確認書類はカードローンごとに異なります。

カードローンの申し込み後にメールなどで案内が届くので、その内容をよく確認してください。

審査内容によっては2種類以上の書類が必要なケースもあります。必要書類はアプリ経由で提出できる場合が多いです。

スマホで撮影した書類をアプリ経由でアップロードしましょう。また、いかに該当する場合は収入を証明する書類の提出が求められます。

- 借入希望額が50万円を超える場合

- 借入希望額と他社での借入額の合計が100万円を超える場合

手続きをスムーズに済ますために、条件に当てはまるときは下記の収入証明書類を事前に用意しておきましょう。

- 源泉徴収票

- 住民税決定通知書

- 所得証明書

- 確定申告書

- 給与明細書

カードローンの審査は「仮審査」と「本審査」の2段階で行われることが多いです。

仮審査の結果はメールや電話で連絡が来ます。

仮審査に通過していれば金利や限度額などの契約条件も提示されるので確認しておきましょう。また、申込画面上で仮審査結果を確認できる商品もあります。

その場合、必要事項の入力後、数秒で仮審査結果が表示されます。

この段階では正式な審査結果ではないものの、すぐに審査結果を知りたい人にとっては便利なサービスです。基本的に在籍確認は最終的な審査結果を連絡する直前に行います。

そのため、仮審査で否決されたなら、職場への電話連絡は行われません。電話連絡で在籍確認をする場合、申込者が電話を取れなくても大丈夫です。

そのときは「〜は席を外しています。」などの返答が同僚からあれば在籍確認できたことになります。職場が休業日だったり、電話を取れる人がいなかったりすると、原則として翌営業日以降の再確認になるので注意してください。

急いでいるときはコールセンターで書類提出による在籍確認ができないかを相談してみましょう。また、事前に相談しておくと在籍確認の電話をする時間帯、担当者の性別、企業名を名乗るかどうかなども指定できることがあります。

在籍確認は原則として担当者の個人名を名乗り、カードローンの申し込みがあったことを第三者に伝えることはありません。

在籍確認でカードローンの利用が会社に知られる可能性は低いものの、心配があるなら相談しておくことが重要です。提出した書類や勤務状況の確認、信用情報などの審査がすべて完了したら、正式な契約の案内がメールなどで届きます。

メールにその後の手続き内容が記載されているので、案内に従ってカードローンの契約を済ませましょう。カードローンの契約方法は主にネットと自動契約機への来店です。

WEB完結のカードローンなら契約もネットで行え、契約後、すぐに借り入れできます。

ネットでの契約なら自動契約機が近くにない場合、来店する時間がない場合も問題ありません。審査結果を知らせるメールに記載されているURLから契約手続きのページへ進み、画面の案内に従って手続きしてください。

一方、自動契約機に来店するメリットはその場でローンカードを受け取れることです。

ローンカードがあれば自動契約機などの店舗にある手数料無料のATMを使えますし、提携ATMも利用できます。カードローンの借入方法は主に「ATM」「銀行振込」「スマホATM取引」の3つです。

ATMは自社ATMに加えて、提携している金融機関のATMも使えます。

手数料は利用するATMごとに異なるため、できるだけ手数料のかからない場所を利用しましょう。一方、銀行振込なら手数料がかからず、金融機関によっては24時間いつでも入金可能です。

カードレスで契約する場合は、銀行振込で借りると便利でしょう。また、スマホATM取引に対応しているカードローンは、スマホがカード代わりになります。

スマホATM取引ができるのはセブン銀行ATM、ローソン銀行ATMに限られますが、カードがなくてもATMで借り入れできるのです。ただし、スマホATM取引にも所定のATM手数料がかかります。

この点はローンカードを使う場合と一緒なので注意してください。

ネットやアプリの申し込みフォームで必要情報を入力する

本人確認書類などの必要書類をアップロードする

メールや電話で仮審査の結果が連絡される

在籍確認のために、職場に電話連絡される

正式な契約の案内(本審査結果の連絡)を受ける

ネットや自動契約機で契約を完了させる

ATMや銀行振込で借入をする

参考文献

キャッシング・カードローンなら消費者金融の【プロミス】公式サイト

三井住友カード カードローン | カードローンの三井住友カード

ORIX MONEY(オリックスマネー) | 【公式サイト】カードローンならオリックス・クレジット株式会社

カードローン | 商品・サービス | NEOBANK 住信SBIネット銀行

貸金業関係資料集の更新について:金融庁「1.貸金業者数の推移等」

反社会的勢力との関係遮断に向けた対応について | 2018年

カードローン利用における必要書類は?申込から契約の流れを紹介

| 利用限度額 | 審査時間 | 融資までの時間 |

|---|---|---|

800万円 |

最短20分 |

最短20分 |

| 借入金利 | 無利息期間サービス | 土日の借入 |

| 年3.0%〜18.0% | 30日間 |

対応可 |

| 利用限度額 | 審査時間 | 融資までの時間 |

|---|---|---|

800万円 |

最短18分 |

最短18分 |

| 借入金利 | 無利息期間サービス | 土日の借入 |

| 年3.0%〜18.0% | 30日間 |

対応可 |

| 利用限度額 | 審査時間 | 融資までの時間 |

|---|---|---|

500万円 |

最短3分 |

最短3分 |

| 借入金利 | 無利息期間サービス | 土日の借入 |

| 年4.5%〜17.8% | 30日間 |

対応可 |

| 利用限度額 | 審査時間 | 融資までの時間 |

|---|---|---|

800 |

15 |

15 |

| 借入金利 | 無利息期間サービス | 土日の借入 |

| 年4.5%〜18.0% | 対応可 |

| 利用限度額 | 審査時間 | 融資までの時間 |

|---|---|---|

1000万円 |

数日 |

最短数日 |

| 借入金利 | 無利息期間サービス | 土日の借入 |

| 年3.0%〜18.0% | なし |