アコムは時効援用をすれば踏み倒しができる!条件や注意点を開設

最終更新日:2025年10月01日

気になる内容をタップ

アコムは時効援用をすれば合法的に踏み倒せる

そもそも時効援用とは?

時効援用とはアコムなどの金融機関に対して時効が成立したことを主張することです。

時効援用が成功すればたとえ1,000万円以上の借入を行っていたとしても返済する義務が消滅て踏み倒すことが出来ます。

時効援用を行える条件

- 最後の返済から5年以上が経過している

- アコムに連絡していない

- 裁判所を通じた返済要求が10年来ていない

最後の返済から5年以上が経過している

アコムなどの消費者金融の借入の時効は5年です。

よって、最後の返済から5年以上経過しているのが時効援用のための一つの条件になります。

仮にアコムが救済案として少額返済を提案され払った場合はこの条件を満たすことが出来なくなります。

このように、支払い猶予の申出や一部の返済をすると債務承認をしたと判断されるので時効期間はリセットされます。

また、アコムに裁判上の請求をされた場合は、判決・支払督促の確定日から10年経過していることが必要です。

アコムに連絡をしていない

返済が滞りそうな場合アコムに対して借金の返済日を延長して欲しい、返済額を少なくして欲しいなどと交渉した方もいると思います。

その交渉をした後に払わなかった場合でも返済の意思を認めているという事になるので時効のカウントがリセットされます。

裁判所を通じた返済要求が10年来ていない

アコムが裁判所を通じて借金を返済するように要求してきた場合は条件を満たしていないと判断されます。

具体的には裁判所から訴状が届くことと裁判所から支払督促が来ることが該当します。

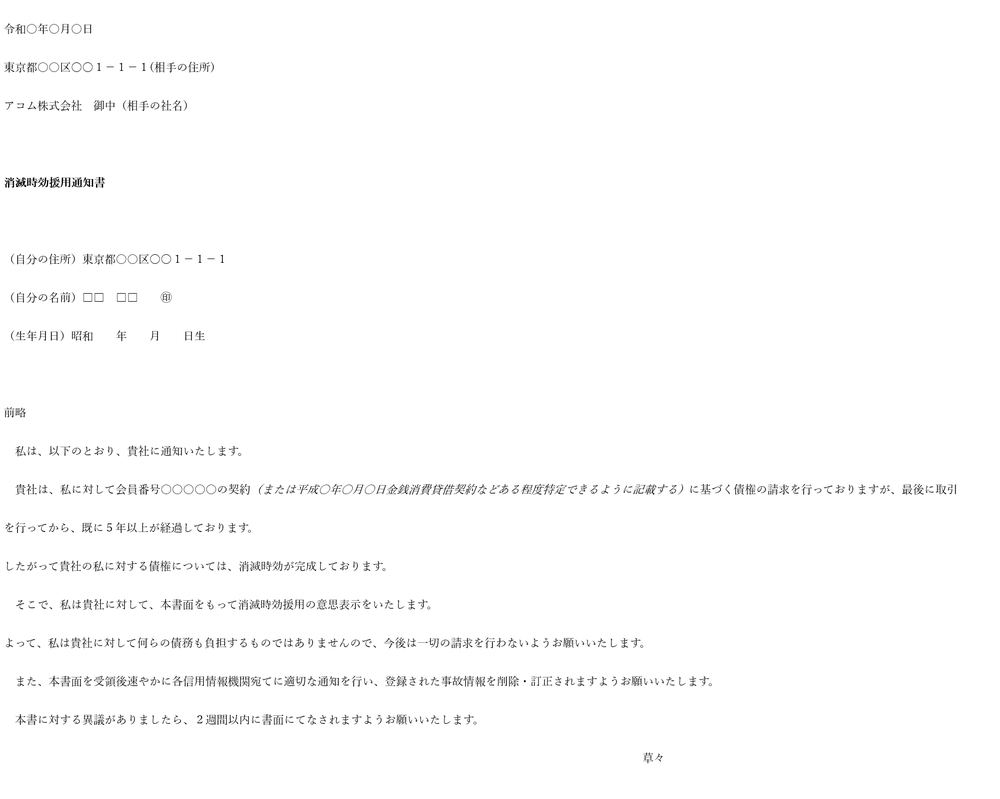

個人で行うことも可能!援用手続きのやり方

以上の条件に当てはまることを確認した状態で援用手続きを行いましょう。

援用手続きはもちろん弁護士を通じて行うこともできますが、個人で行うこともできます。

また、援用手続きは特に決まった形式はなく、電話で伝える方法、書面で送って伝える方法もあります。

しかし、面倒なことを防ぐために内容証明郵便で時効援用通知書を送るのが一番です。

時効援用通知書には以下のような内容を記載しましょう。

- 時効援用通知書の作成日or発送日

- 相手の住所・会社名(請求書に記載されている住所でOK)

- 自分の住所・氏名・生年月日(旧住所で登録した場合は旧住所も記載する)

- 「時効の援用を行う」という意思表示

- 借金を特定できる情報

(借入契約年月日、借入額、契約番号など) - 信用情報機関からの事故情報削除依頼

時効援用通知書のテンプレ公開

ぜひ時効援用通知書のテンプレを活用してみてください。

時効援用通知書を送った後連絡はある?

時効援用通知書を送った後は普通連絡がありません。

よって時効が成立しているか分からない場合が多いです。

確認したい場合はアコムに電話するしかありません。

しかし、時効が成立していない場合は返済の督促がまた始まってしまうためリスクが高いので気を付けてください。

時効までの道のりは大変!注意点を解説

アコムは回収業務に手慣れている

時効援用までされてしまうと、会社の儲けどころか逆に損をしてしまうのでそうならないよう何かしら手を打ってきます。

アコムは大手消費者金融のためたくさんの会員を抱えており、その中で踏み倒した人・踏み倒そうとしている人が多いため回収業務についてとても手慣れています。

よって簡単には踏み倒せるとは言えません。

先程言った通り、裁判所から返済要求が出ると時効が成立しなくなるため、時効が近づくと裁判所に訴えたり、電話をしてきたり対策をしてきます。

特に裁判に訴えて、返済要求をされると自分の意思関係なく時効がリセットされてしまいます。

ブラックリスト入りする

信用情報にはクレジットカードやカードローンでの申込履歴や借入状況などが登録されます。

もちろん、延滞記録も登録されてしまうため、新しいクレジットカードやローンに申し込む時に審査に通ることが難しくなります。

また、消滅時効が成立しても延滞の記録は5年~10年まで消えません。

さらに、信用情報の記録が無くなったとしてもアコムでは独自のブラックリストを作成しているためアコムでの借入は一生できないに等しいでしょう。

時効援用までの道のりは厳しい上に、その後の道のりも険しいと言えるでしょう。

給料などを差し押さえられる可能性がある

返済を無視して、裁判を起こされた場合は給料や財産を差し押さえられます。

銀行口座を差し押さえられてしまうと、借金額が返済できるだけの額が全額差し押さえられます。

給与の場合は4分の1差し押さえられてしまいます。

もちろん会社にもバレてしまいます。

差し押さえされる恐怖や会社にバレることの恐怖におびえる精神的に辛い部分もあるので時効を迎えるのは厳しいでしょう。

失敗した場合遅延損害金を含めた金額を一気に請求される

時効援用が失敗すると遅延損害金を含めた金額を一気に請求されます。

アコムの遅延損害金の利率は20%なので、あっという間に莫大な金額になってしまいます。

時効援用すると借金が0円になるというメリットはあるものの、失敗した時のデメリットが大きすぎるため覚悟が必要になります。

返済が困難な場合の対処法

正直アコムでの借金を踏み倒すことは現実的ではありません。

返済するにはどのような対処法をすればいいのか紹介していきます。

アコムに連絡する

もし返済に困った場合は、まずアコムに連絡をしましょう。

毎月の返済金額を一時的に少額にしてくれたり、支払期日を延ばしてくれることもあります。

返済期日を延長・返済額を一時的に少なくして欲しい場合はこれを言って!

先程言った通り、返済期日より前に連絡をすれば返済期日を延ばしてくれる可能性があると言いましたが、そのためには返済する意思を表明することが大事です。

返済意志をより伝わりやすくするために、以下のことを必ず電話で言う・フォームに書くようにしましょう。

- なぜ遅れてしまうのか

- いつなら返済できるのか

- 今の時点でどれくらいなら返済できるのか

相談してみてそれでも厳しい場合はおまとめローンか債務整理を行いましょう。

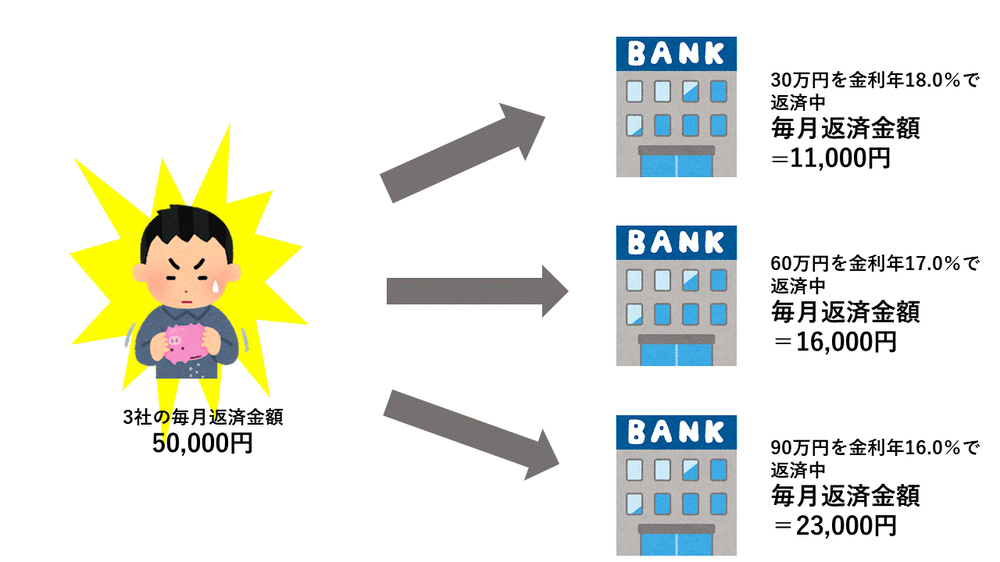

おまとめローンを検討する

おまとめローンとは、複数の会社から借金を1つの会社に絞って借入金を返済する金融商品のことです。

借入先が複数あると、まだどこが今月の返済が完了していないか、あとどれくらいの返済額が残っているのかなどが管理しにくいですよね。

例えばA社から金利16%で30万円、B社かあ金利16%で130万円、C社から金利16%で40万円、合計で100万円を借入しているとします。

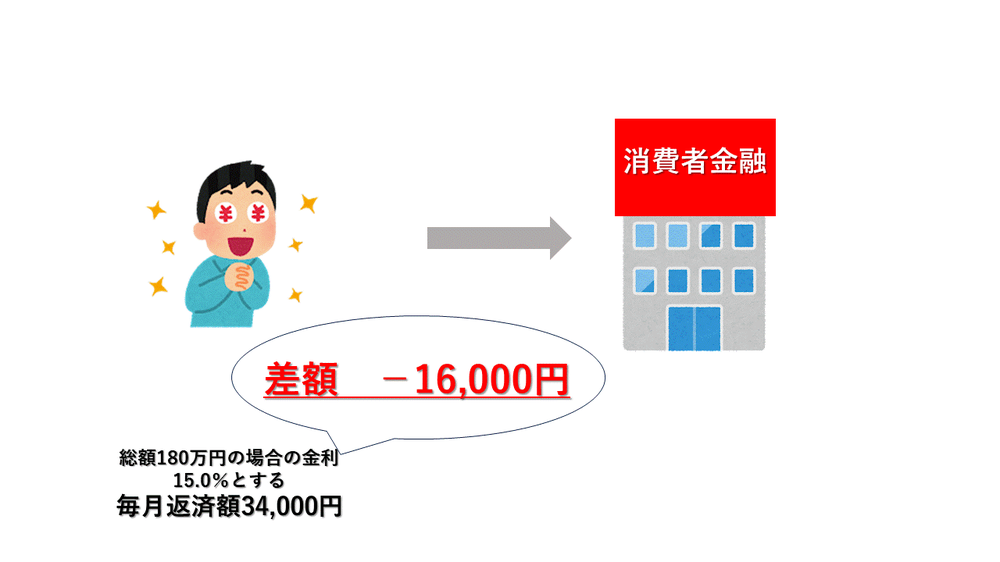

【おまとめローン利用前】

【おまとめローン使用後】

このように、おまとめローンにすることによって、管理がしやすくなりますし、返済額や金利の見直しもしてくれるので、返済額が軽減されることもあります。

また、おまとめローンは「総量規制」の例外になるので、借入が年収の3分の1以上の金額に膨れ上がっている場合でも利用できる可能性があります。

債務整理を行う

債務整理とは、自己破産・個人再生・任意整理の3種類があり、法的手続きを行うことで返済額を減らすことが出来ます。

それぞれの特徴とデメリットについて解説していきます。

自己破産すると返済額が全額免除される

自己破産では税金や養育費を除く全ての借入していた額が免除になります。

さらに、給料差し押さえなどの強制執行を止めることもできますし、20万円以下の預貯金や年式の古い自動車などは残すことが出来ます。

しかし、ブラックリスト入りするため借入やクレジットカードの申込が5~10年間できなくなることや一部の就けない職業があることなどデメリットは多くあります。

個人再生すると約80%減額される

個人再生は、最大で9割免除をしてくれます。(大体は8割程度の免除)

自己破産とは違って、条件をクリアすれば住宅を手放さずに返済することができることや借入の原因がギャンブルや浪費のような自己破産が難しい場合でも成立させることができます。

しかし、自己破産と同じようにブラックリスト入りしてしまうことは変わりないので注意です。

任意整理とは将来の利息カット・長期分割払いができる

任意整理は将来利息カットし、3年~5年程度の長期分割払いができるので返済額を減額することができます。

手続きも自己破産や個人再生よりは簡易なのも特徴です。

また、個人再生と同じように借入をし過ぎてしまった理由関係なく手続き可能です。

しかし、ブラックリスト入りしてしまうこと、利息はカットされても元金がカットされることはないこと、取引期間が短すぎると和解自体できないことがあるなどのデメリットもあります。

【まとめ】

アコムを時効援用で踏み倒しするには、以下の条件全てに当てはまる必要があります。

- 最後の返済から5年以上が経過している

- アコムに連絡していない

- 裁判所を通じた返済要求が10年来ていない

しかし、この条件を達成することは非常に困難なので、おまとめローンなどを利用して返済するか、返済が不可能な方は弁護士に相談をして債務整理を行いましょう。