【口コミあり】ACマスターカードは100%借りられるって本当?審査が無い?借入方法、メリット・デメリットを解説

最終更新日:2025年06月02日

おすすめのカードローン

新規契約者数No.1!

最短18分で審査完了!

金利を抑えたい方におすすめ!

気になる内容をタップ

| 年会費 | 年会費2年目 | 還元率 | 発行スピード |

|---|---|---|---|

| 永年無料 | 永年無料 | 0.50% | 最短最短即日 |

| 国際ブランド | 電子マネー | ||

|

|

|

||

ACマスターカードは100%借りられるのか

まず、ACマスターカードを作成するには審査があります。

その審査は必ず通るものではなく、審査基準に満たないと作成できません。

ACマスターカードは消費者金融系クレジットカードは審査が柔軟な傾向にありますが、ブラックであったり、収入が無い・少ないと審査に落ちてしまう可能性があります。

ACマスターカードを既に持っているなら100%借りられる!

ACマスターカードの審査に通過して持っているならば必ず借りられます。

提携ATMやネットバンキングなどでいつでもどこでも借入可能です。

ただ、既に利用限度額いっぱいに借りていたり、返済を滞納していた場合は借入できないので気を付けてください。

ACマスターカードの審査は厳しいのか

結論から言うと、ACマスターカードの審査は厳しくありません。

なぜなら、ACマスターカードは消費者金融系のカードだからです。

ACマスターカードは、消費者金融のアコムが発行しているカードです。

消費者金融系のクレジットカードは審査の難易度は低い傾向にあります。

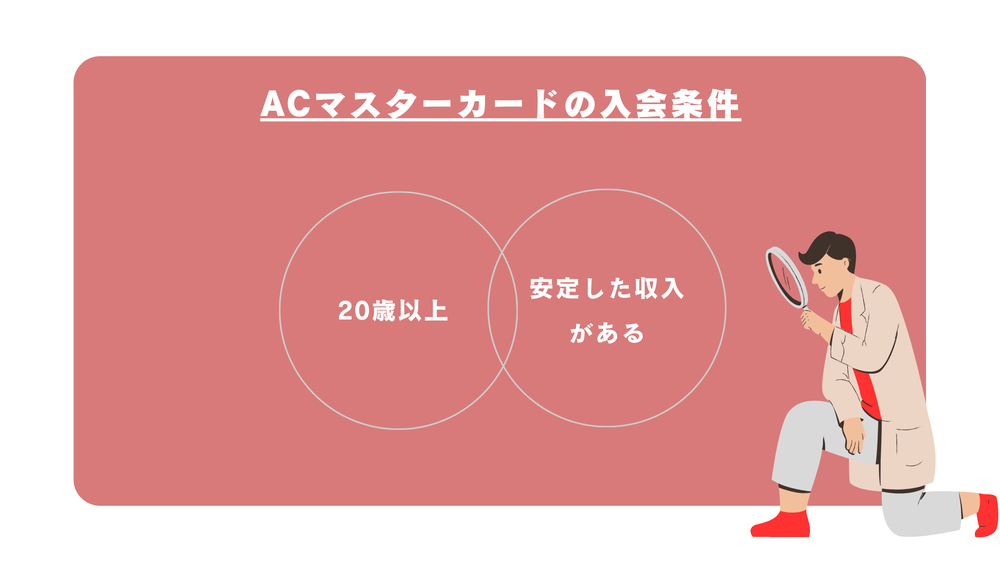

ACマスターカードの入会条件

世間には18歳から作ることができるクレジットカードもありますが、ACマスターカードはカードローン機能もついているので20歳以上からの申込になります。

さらに、安定した収入が無いと申し込むことができないので、収入のない専業主婦の方や無職の方は申込むことができません。

しかし、安定した収入があれば、 パートやアルバイト・派遣社員の方でも申し込むことができます。

ただし、アコムや他のカードローンでの借入が多すぎると審査に落ちてしまう場合があります。

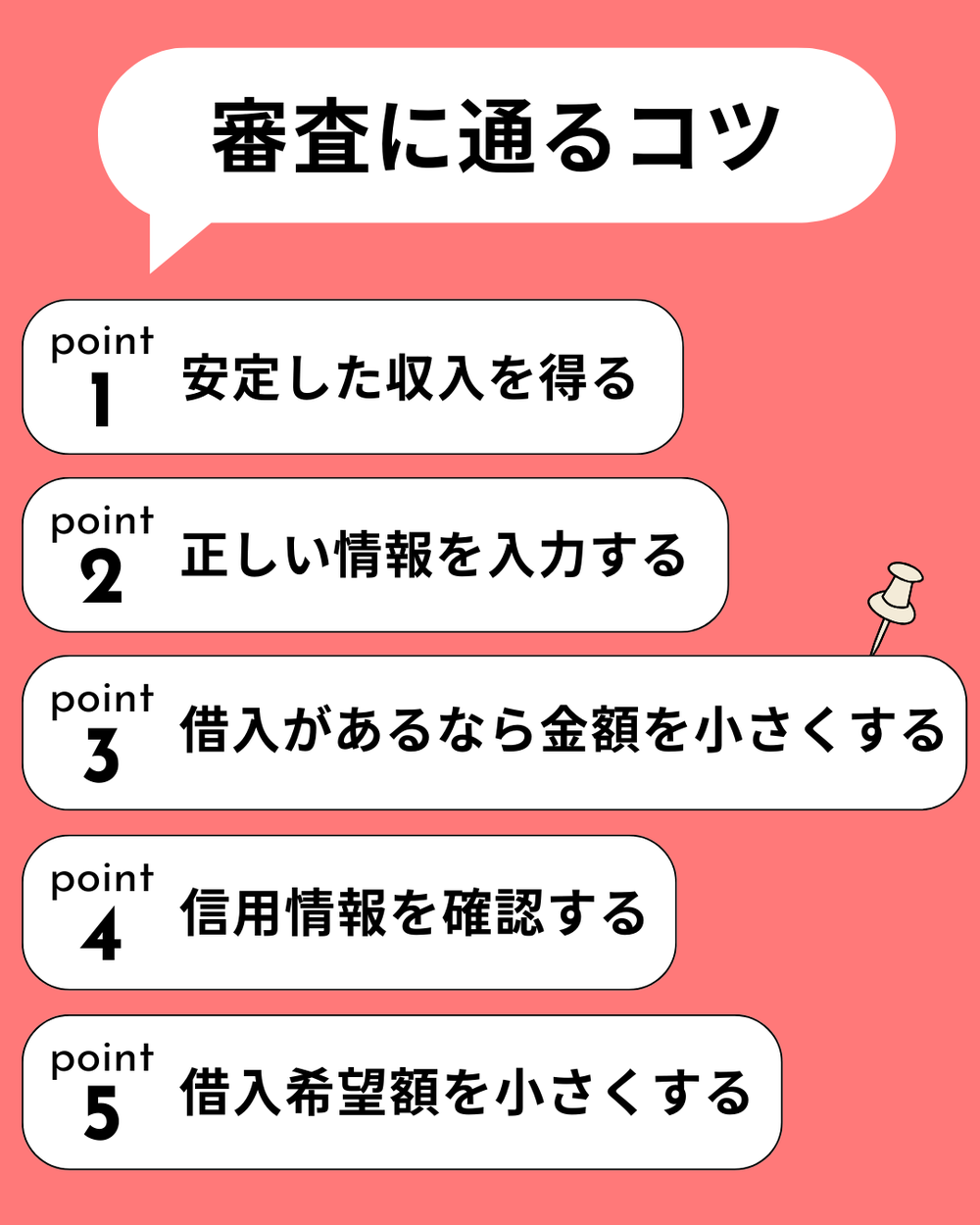

ACマスターカードの審査に通るコツ

安定した収入を得る

審査では、「安定・継続」した給料があるほうが返済能力が高いと判断され、審査に通過しやすくなります。

2か月以上勤続して、最低月2,3万以上の収入があれば確実に審査に通ることができるでしょう。

特に派遣社員やアルバイトの方は、収入にムラがある人が多いでしょう。

ACマスターカードの申込をする直近2か月は収入に差が出ないよう心がけると審査に落ちにくくなります。

申込の時期を見極めることが重要です。

正しい情報を入力する

申込の際に氏名・住所・勤務先・年収など、返済できる能力があるか判断するために入力します。

その際に誤字・脱字が無いように確認して入力してください。最悪審査に落ちてしまいます。

また、より多くの金額を借りようとして年収をかさ増しして入力するなどの嘘をかくと、必ずバレて審査に落ちます。

さらに、再度申込を行っても、二度と利用できなくなってしまうこともあるので気を付けましょう。

借入がある場合は金額を小さくして申込を行う

借入がある場合は、借入額が少ないほど、審査は通りやすいです。

借入が大金であると、クレジットカードの支払が滞ってしまうのではないかと考えられて、審査に通らない場合があります。

借入があるけれど、クレジットカードも発行したいという方は、ある程度返済に目途がついたタイミングで申込をしましょう。

信用情報に傷がついていないか確認

信用情報に傷がついている状態とは、信用情報に事故情報が登録されている状態を指します。以下の人はブラックリスト入りをしている可能性が極めて高いです。

- 過去5年間にクレジットカードやスマホ代などを滞納していたことがある

- 過去5年間に債務整理の経験がある

- 過去10年間に自己破産の経験がある

これらの事故情報があると、審査に通る可能性が低いです。

また、過去6ヶ月に複数のクレジットカードを申し込んだ場合も、お金に困っている印象を与えてしまうので、審査に不利になります。

しかし、これらの情報は一生付きまとうわけではなく、一定の時期を過ぎれば回復するので、時期を待った上で申込みましょう。

借入希望額を小さくする

申込の際に借入希望額を聞かれるのですが、その借入希望額は自分の必要最低限の金額に設定しましょう。

借入希望額が小さければ小さい程審査に通りやすくなる可能性があります。

ACマスターカードからしても借入額が小さい方が貸し倒れされる可能性が低くなるので審査に通りやすくなると考えられます。

また、必要最低限の金額の借入にすれば無駄に金利を払わずに済みますし、ブラックリストに登録されてしまうリスクも少なくて済みます。

ACマスターカードでの借入の流れ

ACマスターカードから借入をしたい場合は、アコム・提携先のATM、インターネットから申し込むことができます。

申込と言っても、ただ借りたい金額を入力すれば大丈夫です。

既にACマスターカードを持っているなら、審査は無しですぐに借入できます。提携先のATMは以下の通りです。

- 三菱UFJ銀行

- セブン銀行

- E-net(ファミリーマートなどに設置)

- ローソン銀行

- イオン銀行

- 地方銀行(北海道銀行、北陸銀行、東京スター銀行など)

インターネットで借入する場合だと最短10秒で口座に振り込みをしてくれます。

借入できるのはACマスターカードを受け取った時に通告される限度額までです。

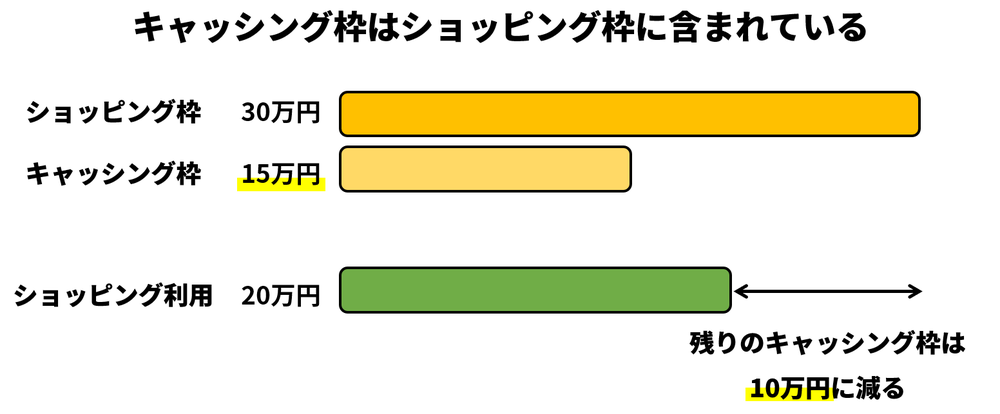

また、その限度額はショッピング枠と合わせた金額なので注意してください。もし新規の借入の場合は30日間の無利息サービスが適用されます。

しかし、返済方法を毎月払いにすると無利息サービスが適用されないので気を付けて下さい。ACマスターカードのキャッシング機能で借りたお金の返済方法は5種類あります。

- インターネット

- アコムATM

- 提携ATM

- 振込

- 口座振替(自動引き落とし)

キャッシング返済については返済期日を決めることができます。

また、毎月払いとは別に繰上げ返済もできるのでできるだけ早く返済しましょう。

申込

借入

返済

ACマスターカードの特徴

- 引用元

- ACマスターカード:公式

| 入会年齢 | 20歳以上 |

|---|---|

| 年会費 | 無料 |

| 申込条件 | ・20歳以上の人 ・安定した収入がある人 |

| キャッシュバック率 | 0.25% |

| 旅行傷害保険 | × |

| ショッピング保険 | × |

| 電子マネー | Apple Pay・Google Pay |

| 国際ブランド | Mastercard |

| 新規入会特典 | × |

| カード発行までの時間 | 最短即日 |

| 限度額(クレジットとカードローンの合計の上限) | 800万円 |

| リボ払い利率 | 年10.0%~14.6% |

ACマスターカードのメリット

最短即日でカード発行可能

ACマスターカードは、審査が最短20分で完了しますし、自動契約機(むじんくん)で発行手続きをすれば、即日発行ができます。

カード番号だけ先に発行してくれる会社はありますが、結局カードがを受け取るまでは1~2週間かかってしまいます。

ACマスターカードなら、土日関係なく申し込んだその日にカードを受け取ることができます。

キャッシング利用もできる

ACマスターカードは、ショッピング利用だけでなく、カードローン同様にキャッシング利用もできるので、クレジットカードから借入することができます。

もうすでにカード作成時で審査が終了しているので複雑な手続きもなく、最短10秒と驚きの速さで借入を行うことができます。

また、海外旅行で「お金の両替が面倒」「現金をたくさん持ち歩くのは不安」 という方は、ACマスターカードがあれば、現地のATMから現地通貨を引き出すことが可能です。

自動的にキャッシュバックされる

ACマスターカードはポイントでの還元が無い代わりに、毎月の利用金額から0.25%自動でキャッシュバックされます。

そのキャッシュバックされた分は返済に使うことができます。

また、ポイントだと有効期限を切らしてしまうという方にはACマスターカードのような自動でキャッシュバックされる機能は嬉しいですね。

クレジットヒストリーの作成にぴったり

ACマスターカードはブラック明けの方やスーパーホワイトの方にも是非おすすめできるカードです。

通常、クレジットカードやカードローンの審査では過去の申し込み・契約情報や取引履歴を見られます。

しかし、何年もブラックで契約ができなかった方や、今まで一度もクレジットカードやカードローンなどを利用したことが無い方は、そのような過去の履歴(クレジットヒストリー)が無い状態です。

そのため、返済能力や信用力に関する情報が不足し、審査落ちする場合があります。

ACマスターカードは独自の審査基準を設け、クレジットヒストリーではなく現在の返済能力を重視するため、そのような方でも作りやすいカードです。

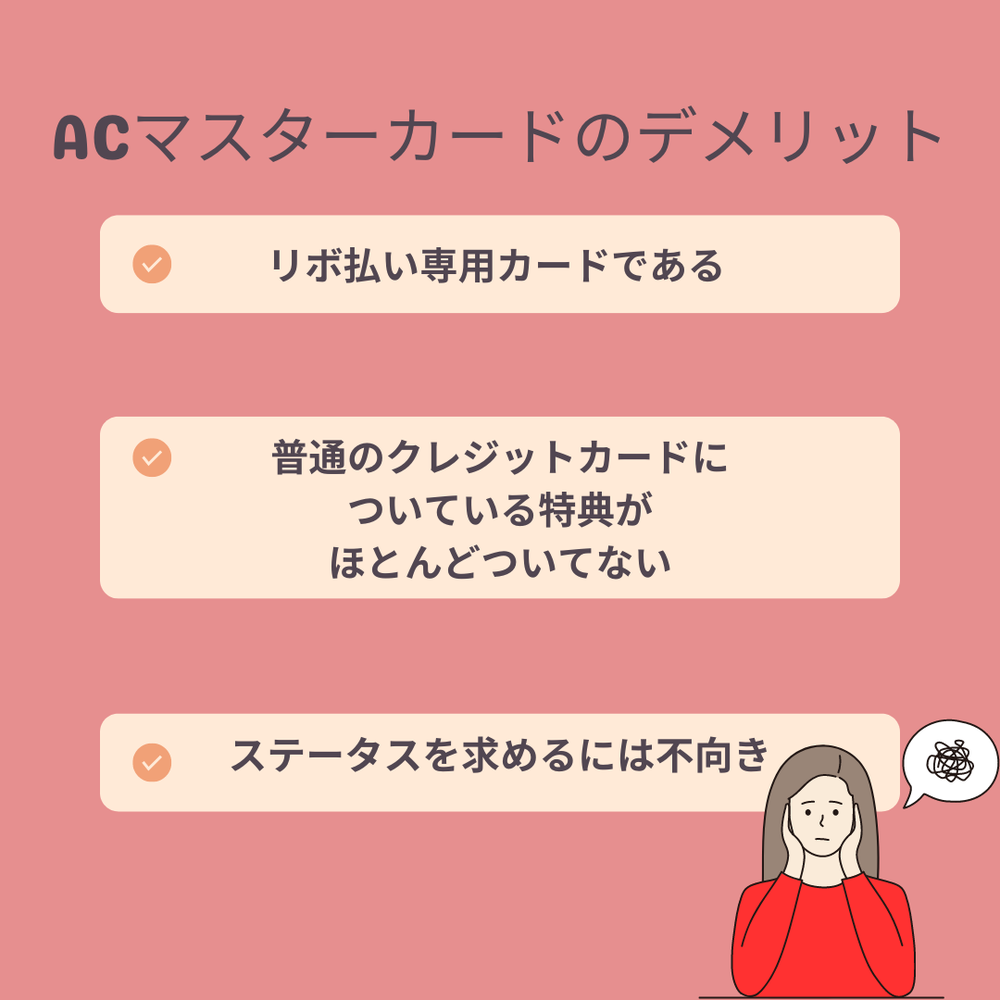

ACマスターカードのデメリット

リボ払い専用カードである

ACマスターカードはリボ払い専用カードなので、手数料を払い続けながら返済しなければなりません。

リボ払いは正式名称「リボルビング払い」といいます。

リボ払いは、いくら毎月一定額を支払っていくので、出費が分かりやすく管理がしやすいというメリットがあります。

また、その額も月ごとに変更できるので、余裕のある月は多めに支払っておくなどの調整ができます。

しかし、その支払額は実際に使った金額に加えて利息も追加されます。

その手数料の利息は最大14.6%と高くなってしまい、払っても払っても払いきれないという状態が起きてしまいます。

さらに、リボ払いの怖いところはいくら使っても支払額が変わらないので、あまり使っていないと思って使い過ぎてしまうということが起きてしまいます。

普通クレジットカードについている特典が軒並みついていない

ACマスターカードは、普通クレジットカード付帯している保険や提携店での優待、家族カード・ETCカードなどの特典が全くついていません。

年会費無料でも、海外旅行傷害保険やショッピング保険がついているクレジットカードが多いです。

一見いらないように思えるかもしれませが、本当にトラブルに巻き込まれたとき高額な金額を請求されかねないので、保険が付帯しているクレジットカードがおすすめです。

もし提携店の優待があれば、キャッシュバック率が高くなったり、商品の金額が5%offなどの特典を得ることができます。

それが全くないのは物足りないと感じてしまうかもしれません。

また、家族カード・ETCカードを取り扱っていないため、追加発行することができません。

どうしてもETCカードを作りたい場合は、高速道路株式会社のクレジット機能なしのETCカードを発行するか、別のクレジットカード会社でカードを作るしかありません。

ステータスを求めるには不向き

ACマスターカードは、審査が通りやすく、年会費がかからないので多くの人が手に入れることができるので、ステータスが低いといえます。

ステータスが高いカードを持っていると、支払能力があることや収入の安定さを証明することができます。

もしクレジットカードにステータス性を求めている場合は、ACマスターカードはおススメできません。

ACマスターカードの評判

良い評判

派遣社員、勤続年数2年、年収220万円だけど審査が通りました。収入があれば手に入れられるという印象。

限度額が大きいのにも関わらず年会費無料で利用することができますし、クレジットカードのデザインもシンプルなので普段使いできる。

消費者金融系クレジットカードは先程から言うように、審査基準が普通のクレジットカードとは違い、安定した収入があるかが重視されます。

また、限度額も多めなので普段大きなお買い物をする方にもおすすめのカードです。

さらに、消費者金融系クレジットカードとは一見わからないシンプルはデザインでもっていていも恥ずかしくないという声もありました。

悪い評判

正社員、勤続9年の年収400万円~500万円でもブラックリスト入りしているから審査に落とされた。

クレジットカードヒストリを育てるのには良いけど、キャッシュバック還元率が良くないからあまり使わない。

消費者金融系クレジットカードだけに関わらずブラックリスト入りをしてしまうとクレジットカードを作ることは難しいです。

しかし、一生クレジットカードを作れないわけではなく、信用情報は一定の年数を経過すると削除されるのでそれまで待つことが名案です。

ACマスターカードは、他の消費者金融系クレジットカードの中でも還元率が低いです。

例えば、同じ消費者金融系クレジットカードのプロミスVisaカードやTカードプラスは、ポイント還元率が0.5%とACマスターカードの2倍あります。

他にも、対象店で還元率アップなどの特典があるのですが、ACマスターカードは一切ありません。

キャッシングできない時の対処法

返済をする

キャッシング枠が0円になった時は、キャッシング機能を使って借入したお金を返済すればキャッシング枠は返した金額だけ回復します。

他に決まった金額を毎月返済するリボ払いを利用している場合でも、一括返済や繰上げ返済ができるので、多めに返済すればそれだけ利用可能金額が増えていきます。

利用可能枠を増額する

よくキャッシング枠0円にしてしまう人は利用可能枠を増額することをおすすめします。

増枠の申込は電話・WEB・ACマスターカードからの増額案内でできます。

利用可能枠を増額するためには審査に通過しなければいけません。

もし、信用情報に傷がついていたり、総量規制になってしまう場合、収入が大幅に下がっていると逆に利用可能枠が減額されてしまう場合があるので気を付けてください。

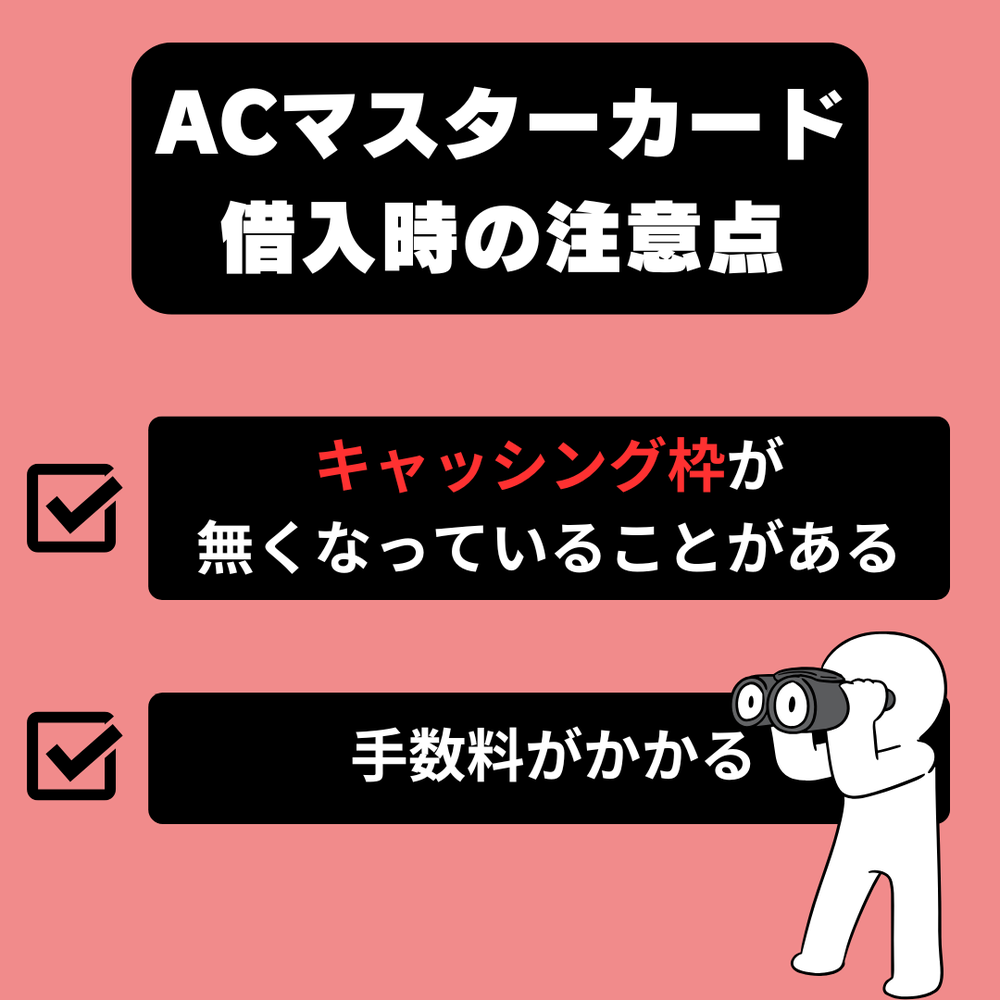

ACマスターカードで借入する時の注意点

気づいたらキャッシング枠が無くなっていることがある

ACマスターカードのキャッシングはキャッシング枠の限度額分だけ利用できます。

しかし、ショッピング枠で多く利用している場合は注意が必要です。

例えばショッピング枠が30万円、キャッシング枠が15万円あったとしても、ショッピング利用で20万円使った場合、キャッシング枠は10万円に減ります。

つまり、キャッシング利用枠に余裕があっても、ショッピング利用しすぎてしまうと、必要な時にキャッシング利用枠が残っておらずお金が引き出せなくなります。

手数料がかかる

ACマスターカードのキャッシングの借入・返済には手数料がかかるので注意が必要です。

手数料は引き出す金額によって変わります。

- アコムATM:0円

- アコム提携ATM

- 10,000円以下:110円

- 10,001円以上:220円

アコムのATMはそれほど多くないので毎回行くのは大変でしょう。

そのため、アコム提携ATMを使うことが多いと思います。

基本的には手数料がかかると思っておきましょう。

返済が遅れると遅延損害金が発生する

キャッシングに限りませんが、ACマスターカードの返済が遅れると翌日から遅延損害金が発生します。

計算方法は以下の式です。

残高×遅延損害金年率(20.0%)÷365日×経過日数=遅延損害金

利率20%と見ると高いという印象を受けるかもしれませんが、通常利用の際の金利が18%に設定されていることが多いので実はそこまで変わりません。

もし返済日を過ぎてしまったら、アコム総合カードローンデスク(0120ー629ー215)まで問い合わせましょう。

ACマスターカードによくある質問

クレジットカード(ACマスターカード)の契約に審査はありますか?

クレジットカード(ACマスターカード)の契約には必ず審査があります。

なお、ACマスターカードのお申し込みはインターネットや自動契約機でできます。

お申し込み後、必要書類を提出いただき、審査結果に同意したら契約手続きは完了となります。

ちなみにカードは自動契約機にご来店もしくは郵送にて受け取ることができます。

アコムのクレジットカードでもキャッシング(借入)はできますか?

アコムのクレジットカード(ACマスターカード)でもキャッシング可能です。

通常のカードローンと同じように、口座への送金もATMでのお借入も可能です。

クレジットカード利用分・キャッシング利用分の支払日はいつですか?

ショッピング利用の支払期は「35日ごと」か「毎月指定日」から選べます。

35日ごとのお支払いの場合

新規の利用分は毎月20日(※1)で利用分を締め切り、翌月6日(※2)の翌日から数えて35日後が初回の支払日となります。

※1 アコムの休業日にあたる場合は前営業日

※2 アコムの休業日にあたる場合は翌営業日

期日までにリボルビング残高を支払うと、その翌日からまた35日後が次回の支払日になります。

毎月指定日のお支払いの場合

希望した毎月指定日が支払日になります。

ただし、指定した支払日よりも15日以上前に入金すると、前月の追加入金扱いとなり、お支払期日は更新されないので注意してください。

ATMで完済する際に1,000円未満の端数が残った場合はどうすればいいか

インターネット返済で支払えます。

ちなみに、ATMで完済する際に残った1,000円未満の端数は「無利息残高」扱いとなります。

この端数には利息・手数料が付かず、支払期限も設定されません。

まとめ

ACマスターカードは100%借りられることはありません。

しかし審査のコツを実践すれば、もともとACマスターカードは審査が厳しくないので通過する可能性は十分上げることができます。

申込んだその日にカードが欲しい方、カードローンの借入をすぐに済ませたい方にはおススメしたいカードです。

| 年会費 | 年会費2年目 | 還元率 | 発行スピード |

|---|---|---|---|

| 永年無料 | 永年無料 | 0.50% | 最短最短即日 |

| 国際ブランド | 電子マネー | ||

|

|

|

||