誰でも持てるクレジットカードは無い!審査が甘いクレジットカード5選!審査基準や審査の流れを徹底解説!

最終更新日:2025年09月10日

気になる内容をタップ

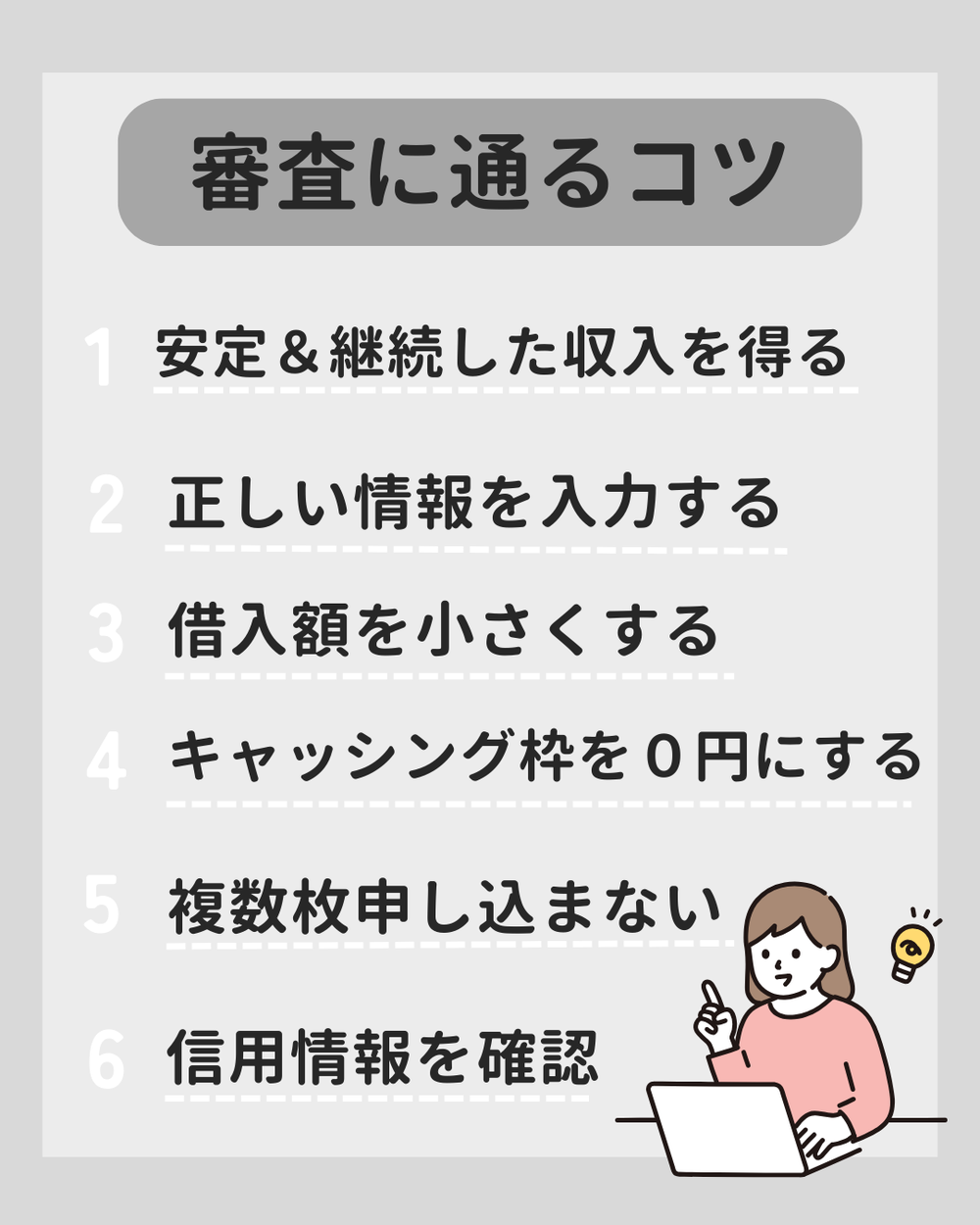

- クレジットカードの審査に通るコツ

- 安定&継続した収入を得る

- 正しい情報を入力する

- 借入がある場合は金額を小さくして申込を行う

- キャッシング枠を0円にする

- 同時期に複数のクレジットカードに申込をしない

- 信用情報に傷がついていないか確認

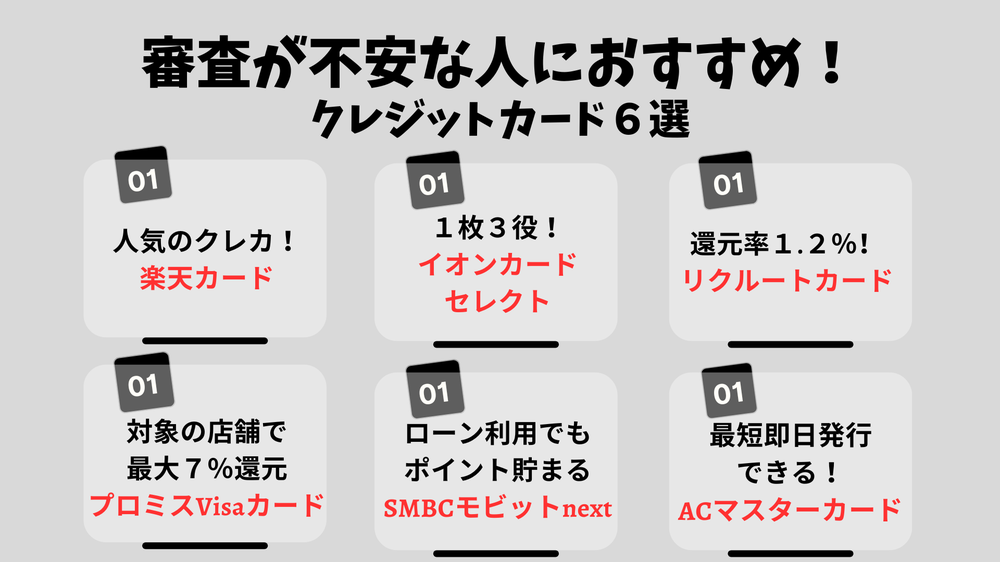

- 審査が不安な人におすすめのクレジットカード6選

- 人気のクレジットカード!楽天カード

- キャッシュカードと一体型!イオンカードセレクト

- 年会費無料で驚きのポイント還元率1.2%リクルートカード

- 対象のコンビニ・飲食店で最大7%還元!プロミスVisaカード

- カードローンの利用でもポイントが貯まるTカード プラス(SMBCモビットnext)

- ACマスターカードなら即日発行可能!

クレジットカードの作成時は必ず審査がある

クレジットカードは利用した月の翌月に支払うため、ある意味返済期限が1カ月の借金と言えます。

クレジットカード会社は貸し倒れされないように、クレジットカードの発行(入会)には必ず審査があります。

そのため、クレジットカードの申し込みをしても、審査に落ちることもあるでしょう。

学生や本人収入のない人でも作れるクレジットカードもありますし、中には審査の厳しいカードも存在するので注意してください。

例えば、ゴールドカードやプラチナカードなどのステータスカードは、一般カードに比べて求められる返済能力は高くなるため、審査難易度も高くなります。

審査基準は各々異なる&公表されていない

先程言った通り、クレジットカードは返済期限が1か月の借金なので、クレジットカード会社は、貸倒れリスクを避けるために各社独自の審査基準を持っています。

審査基準は、属性情報(年齢、勤続年数、年収など)を重視するカード会社もあれば、信用情報(過去の借入状況や支払い状況など)を重視する会社もあるなど、各社によって異なるといわれています。

しかし、その基準は公開されていません。

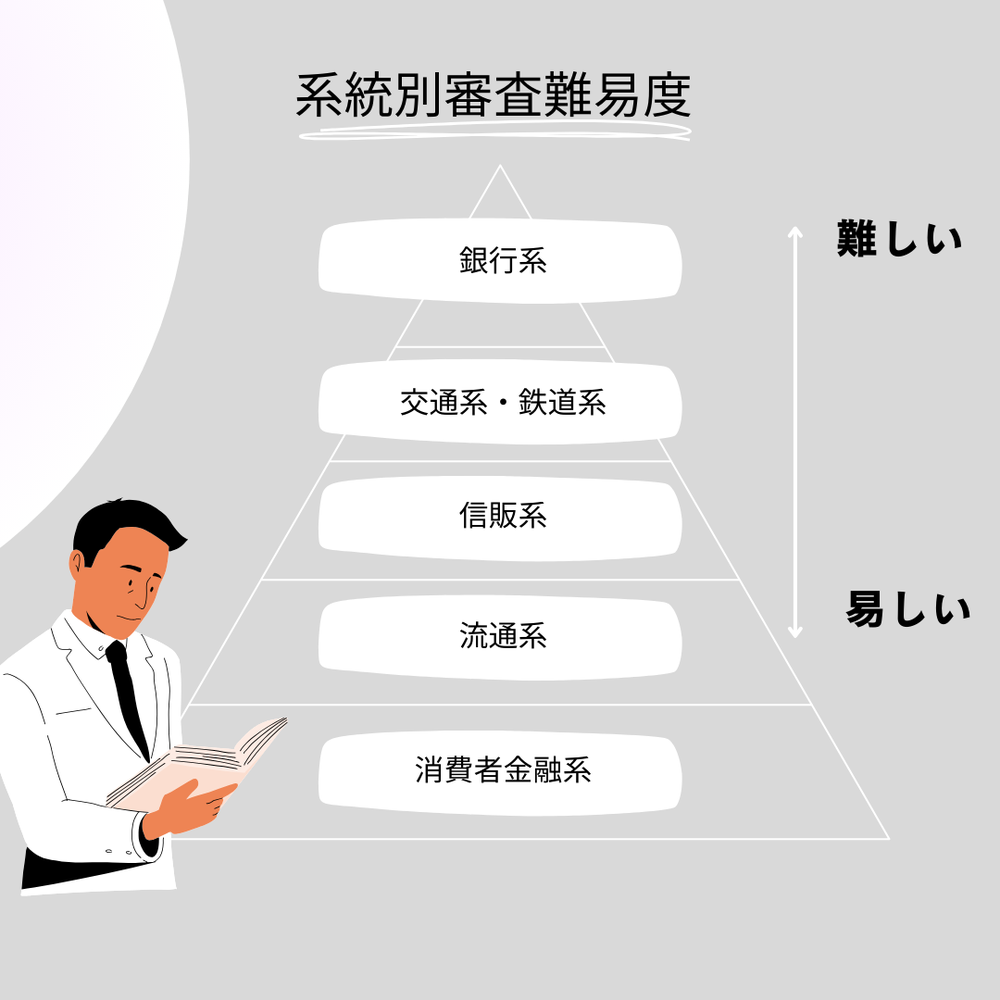

そのため、どのクレジットカードの審査が甘いかを断定することはできませんが、各系統別の審査難易度は以下の通りです。

| カード会社 | 例 |

|---|---|

| 銀行系 | MUFJカード、みずほマイレージクラブカード |

| 交通系・鉄道系 | ビューカード、東急カード |

| 信販系 | セゾンカード、JCBカード、ライフカード、三井住友カード |

| 流通系 | 楽天カード、イオンカード、メルカード |

| 消費者金融系 | ACマスターカード |

クレジットカードの審査に通るコツ

安定&継続した収入を得る

審査では「安定・継続」した給料があるほうが返済能力が高いと判断され、審査に通過しやすくなります。

2か月以上勤続して、最低限の生活ができる程度の収入があれば審査に通ることができるでしょう。

特に派遣社員やアルバイトの方は、収入にムラがある人が多いでしょう。

申込をする直近2か月は収入に差が出ないよう心がけると安定・継続した収入と判断されて審査に落ちにくくなります。

申込の時期を見極めましょう。

クレジットカードの中でも「安定した収入」という文言が申込条件の中になければ本人に収入が無くても申込ができますが、収入があった方が審査が通りやすくなります。

正しい情報を入力する

申込の際に氏名・住所・勤務先・年収など、返済できる能力があるか判断するために個人情報を入力します。

その際に誤字・脱字が無いように確認して入力してください。

最悪審査に落ちてしまいます。

また、より多くの金額を借りようとして年収をかさ増しして入力するなどの嘘をかくと、必ずバレて審査に落ちます。

さらに、再度申込を行っても、審査に通らなくなってしまうこともあるので気を付けましょう。

借入がある場合は金額を小さくして申込を行う

借入がある場合は、借入額が少ないほど審査は通りやすいです。

繰り返しになりますが、クレジットカードは返済期限が約1か月の借金です。

借入が大金であると、クレジットカードの支払が滞ってしまうのではないかと考えられて、審査に通らない場合があります。

借入があるけれど、クレジットカードも発行したいという方は、ある程度返済に目途がついたタイミングで申込をしましょう。

キャッシング枠を0円にする

キャッシング枠とは、クレジットカードの利用枠内の額だけお金が借りられるサービスのことです。

キャッシング枠については普通のクレジットカードの審査とまた別に審査が行われます。

また、収入がより重視される傾向にあります。

より審査が厳しくなってしまうので、もしキャッシングする必要が無いなら0円、またはキャッシング枠を申し込まないと入力しましょう。

同時期に複数のクレジットカードに申込をしない

同時期に複数のクレジットカードに申込をすると審査に落ちる可能性が高くなります。

それは多重申込すると「お金に困っている」と判断されることがあるからです。

実際、私の友人も同時期に2枚(楽天カードと東武カード)のクレジットカードに申込、片方審査に落ちてしまっていました。

もし、申込をしたいクレジットカードが2枚以上あるのならば半年空けて申し込みましょう。

信用情報に傷がついていないか確認

信用情報に傷がついている状態とは、信用情報に事故情報が登録されている状態を指します。

以下の人はブラックリスト入りをしている可能性が極めて高いです。

- 過去5年間にクレジットカードやスマホ代などを滞納していたことがある

- 過去5年間に債務整理の経験がある

- 過去10年間に自己破産の経験がある

- 過去6ヶ月以内に他社の審査に落ちた

これらの事故情報があると、審査に通る可能性が低いです。

それでもクレジットカードを作りたい方は、信用情報が回復するまで待ちましょう。

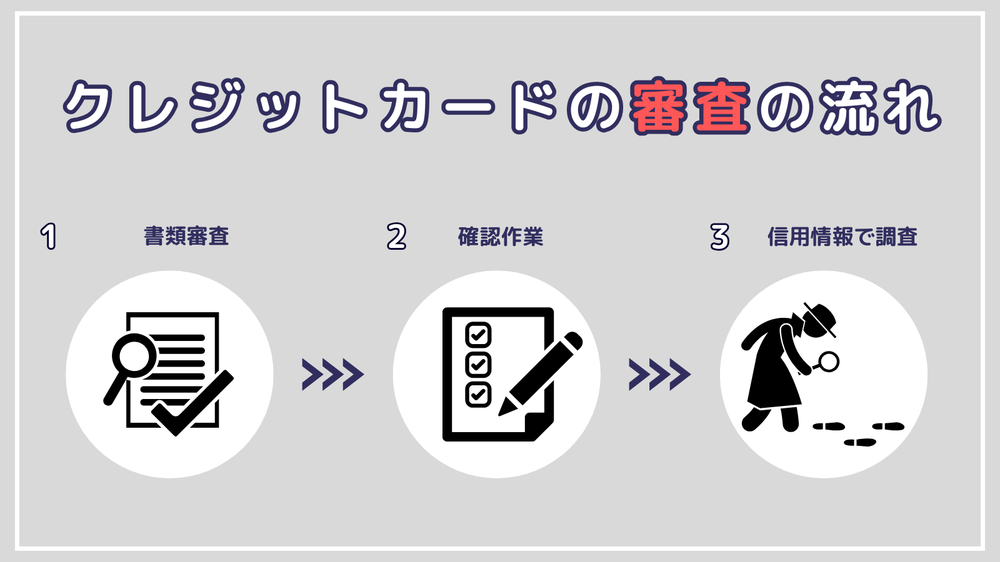

クレジットカードの審査の流れ

クレジットカード会社によって審査の方法は異なりますが、大体の流れは以下の通りです。

まず、書類審査を行われます。

この時に必要な書類は、本人確認書類(免許証やパスポートなど)と代金引き落とし用の口座情報です。申込書の内容に間違いや虚偽があると、時間が掛かったり、最悪の場合はそれが原因で審査に落ちてしまうことがあるので、提出書類の内容に間違いがないか確認しましょう。

2つ目のステップで行われるのが、確認業務です。

申し込み者が本当に実在する人物でその人からの申し込みかどうか、そして申し込み書の内容に虚偽がないかどうかを調べます。

本人であるかどうかの確認は本人確認書類で完了できますが、場合によっては電話による確認(在籍確認)をすることもあります。一般的には在籍確認はありませんが、消費者金融系クレジットカードは在籍確認をする場合があります。

3つ目は信用情報機関で調査です。

クレジットカード会社は信用情報機関を利用して金融事故の有無を確認します。

過去に延滞を繰り返していたり債務整理をしたといった記録があると貸倒しされるリスクがあると判断されて審査に落とされます。

書類審査

確認作業

信用情報機関で調査

審査が不安な人におすすめのクレジットカード6選

人気のクレジットカード!楽天カード

- 引用元

- 楽天カード:公式

| 入会年齢 | 18歳以上 |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 1%~ |

| 貯まるポイント | 楽天ポイント |

| 旅行傷害保険 | 海外のみ最高2,000万円まで |

| ショッピング保険 | × |

| 電子マネー | 楽天Edy、Apple Pay、Google Pay、QUICPay |

| 国際ブランド | Visa、Mastercard、JCB、アメリカン・エキスプレス |

| 新規入会特典 | 最大5,000ポイントもらえる |

楽天カードのメリット

- 年会費無料でどこでお買い物してもポイント還元率1.0%と高還元

- ポイントの使い道が豊富

- ポイントカードが二重取りできるから貯まりやすい

年会費無料でどこでお買い物してもポイント還元率1.0%と高還元

普通、クレジットカードのポイント還元率は0.5%であり、ポイント還元率をさらにUPさせるためには、年会費を払わなければならないという場合が多いです。

しかし、楽天カードは年会費がかからなく、その上100円で1ポイントがもらえるのでとてもポイントが貯まりやすいカードと言えます。

ポイントの使い道が豊富

貯まった楽天ポイントは、1ポイント=1円として使うことができますが、それだけでなく様々ポイントの使い方があります。

楽天モバイルで携帯代としてポイントで払うことや、ポイント運用、保険の支払、マイルへ交換など色々な使い道があります。

ポイントカードが二重取りできるから貯まりやすい

楽天カードには楽天ポイントカードの機能もついており、加盟店で提示すればクレジットカード決済+ポイントカード提示でポイントの二重取りも可能です。

楽天カードのデメリット

- 期間限定ポイントの失効までが短い

- 公共料金の還元率は0.2%

- ETCカードが有料

期間限定ポイントの失効までが短い

楽天ポイントは通常ポイントと期間限定ポイントに分かれます。

期間限定ポイントとは限定のキャンペーンで付与される貯められるポイントのことで、毎月の15日か月末に設定されていることが多く、確認し忘れて失効してしまうという声が目立ちました。

楽天ポイントのアプリで簡単に確認することができますので、ポイント失効を防ぎましょう。

公共料金の還元率は0.2%

楽天カードで公共料金を支払いを行う場合、ポイント還元率が0.2%と下がってしまいます。

他のクレジットカードでは1.0%でポイント還元してくれるところも多いので、デメリットとしてあげました。

固定費は違うクレジットカードでお支払いをするなどの対策を立てましょう。

ETCカードが有料

他のクレジットカードでは無料で利用できるところも少なくないのですが、楽天カードでは、ETCカードの年会費が550円となっています。

しかし、ダイヤモンド・プラチナ会員の方は無料になります。

キャッシュカードと一体型!イオンカードセレクト

- 引用元

- イオンカードセレクト:公式

| 入会年齢 | 満18歳以上 |

|---|---|

| 年会費 | 無料 |

| ポイント還元率 | 0.5%~ |

| 貯まるポイント | WAON POINT |

| 旅行傷害保険 | × |

| ショッピング保険 | 年間最高50万円まで |

| 電子マネー | iD、電子マネーWAON、Apple Pay、Google Pay |

| 国際ブランド | Visa、Mastercard、JCB |

| 新規入会特典 | 11,000WAON POINTプレゼント |

| カード発行までの時間 | 1~2週間※店舗受取なら即日受取可 |

イオンカードセレクトのメリット

- 毎月20・30日の「お客さま感謝デー」は、お買い物代金が5%OFF

- イオングループ対象店舗でお買い物をするとポイント2倍

- キャッシュカードとクレジットカードとWAONカードが一体になっている

毎月20・30日の「お客さま感謝デー」は、お買い物代金が5%OFF

毎月20日・30日は全国のイオン、マックスバリュ、イオンスーパーセンター、サンデー、ビブレ、ザ・ビッグなどの店舗で、支払を各種イオンマークのカードのクレジットまたは電子マネーWAONを利用することで、お買い物代金が5%OFFとなります。

イオングループ対象店舗でお買い物をするとポイント2倍

イオンカードセレクトは対象の店舗でお買い物をすると通常の2倍のポイント還元が受けられます。

イオングループ対象店舗は以下の通りです。

- イオン

- イオンモール

- イオンスタイル

- マックスバリュ

- ダイエー

キャッシュカードとクレジットカードとWAONカードが一体になっている

イオンカードセレクトは、キャッシュカードとクレジットカードとWAONカードが一緒になっているカードになっています。

一体になっているので、財布がかさばらずにスマートに利用することができます。

イオンカードのデメリット

- イオン銀行以外の銀行口座を引落先にできない

- 近くにイオン対象店舗がない人にはおすすめできない

イオン銀行以外の銀行口座を引落先にできない

他のクレジットカードでは引落口座を選ぶことができ、ポイントを統一することができますが、イオンカードセレクトはイオン銀行でしか引落口座に指定できません。

新たに口座開設するのは時間と手間がかかってしまうので、この点においてデメリットといえるでしょう。

近くにイオン対象店舗がない人にはおすすめできない

通常の還元率が0.5%なので、還元率が1.0%になるイオン対象店が近くにない場合はおすすめできません。

クレジットカードは自分がどのお店をよく利用するかによって決めることも大切です。

| 年会費 | 年会費2年目 | 還元率 | 発行スピード |

|---|---|---|---|

| 永年無料 | 永年無料 | 0.50% | 最短最短5分 |

| 国際ブランド | 電子マネー | ||

|

|

|

||

年会費無料で驚きのポイント還元率1.2%リクルートカード

- 引用元

- リクルートカード:公式

| 入会年齢 | 満18歳以上 |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 1.2%~ |

| 貯まるポイント | リクルートポイント |

| 旅行傷害保険 | 海外最高2,000万円まで 国内最高1,000万円まで |

| ショッピング保険 | 年間200万円まで保証 |

| 電子マネー | モバイルSuica、楽天Edy、Apple Pay |

| 国際ブランド | Visa、Mastercard、JCB |

| 新規入会特典 | 最大6,000円 |

| カード発行までの時間 | 最短1週間※モバ即を使えば最短5分で即日発行可 |

リクルートカードのメリット

- 対象店を利用すればさらにポイント還元率がUP

- 保険が充実している

- 公共料金の支払いでもポイント還元率は1.2%を維持

対象店を利用すればさらにポイント還元率がUP

- ポンパレモールでの利用・・・4.2%以上還元

- じゃらん・・・3.2%以上還元(10%還元旅行プランもある)

- Hot Pepperグルメ・・・予約人数ごとに50ポイント獲得、ポイント3倍プラン

- Hot Pepper Beauty・・・美容室やネイルサロンの予約をすると3.2%還元

さらに、お買い物や旅行だけでなく、モバイルsuicaのチャージでも1.2%のポイント還元を受けることができます。

Hot Pepper Beautyではネイルやヘアカット・カラーをお得に変えることができますし、Hot Pepperグルメでは女子会でのレストランの予約でもポイントを獲得することができます。

保険が充実している

海外だけでなく国内でも利用できる傷害保険やショッピング保険が充実しているので安心して利用することができます。

年会費無料でこんなにも保険が充実しているのはあまりありません。

公共料金の支払いでもポイント還元率は1.2%を維持

他のクレジットカード会社では、普段のお買い物についてのポイント高還元であっても、公共料金は別で1.0%以下になってしまうこともあります。

しかし、リクルートカードでは、何の支払をしてもポイント還元率1.2%を下回ることがありません。

リクルートカードのデメリット

- リクルートポイントの汎用性が低い

- 国際ブランドによりチャージ還元率が異なる

リクルートポイントの汎用性が低い

リクルートカードを使っていくとリクルートポイントが貯まるのですが、リクルートポイントを楽天ポイントやPontaポイントのようにそのまま支払として使えるのはリクルートグループでしか使えません。

リクルートグループをよく使用する人にはおすすめですが、そうでない人にはお得感が感じられないかもしれません。

国際ブランドによりチャージ還元率が異なる

| 国際ブランド | チャージ可能電子マネー | 還元率 |

|---|---|---|

| Visa・Mastercard | 楽天Edy・モバイルSuica・SMART ICOCA・nanaco | 1.2% |

| JCB | モバイルSuica・nanaco | 0.75% |

このようにJCBカードを選んでしまうと電子マネーのチャージの還元率が下がってしまうので注意です。

しかし、VISAとMastercardはETCカードの新規発行手数料が1,000円(税別)かかるのに対し、JCBカードは年会費無料で利用することができます。

このように、国際ブランドごとの違いもあるため申し込みの前に確認するようにしましょう。

対象のコンビニ・飲食店で最大7%還元!プロミスVisaカード

- 引用元

- プロミスVisaカード:公式

| 入会年齢 | 18~74歳 |

|---|---|

| 年会費 | 無料 |

| 申込条件 | 年齢18~74歳のご本人に安定した収入のある方 ※主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。ただし、高校生(定時制高校生および高等専門学校生も含む)、収入が年金のみの方はお申込いただけません。 |

| 還元率 | 0.5%~ |

| 貯まるポイント | Vポイント |

| 旅行傷害保険 | 海外のみ2,000万円まで |

| ショッピング保険 | × |

| 電子マネー | iD、Apple Pay、Google Pay |

| 国際ブランド | Visa |

| 新規入会特典 | × |

| カード発行までの時間 | × |

| 限度額(クレジットとカードローンの合計の上限) | 100万円 |

プロミスVisaカードのメリット

- 対象のコンビニ・飲食店で最大7%ポイント還元

- タッチ決済ができてスムーズ

- ナンバーレスでセキュリティ万全

対象のコンビニ・飲食店で最大7%ポイント還元

日々のお昼ご飯や休憩で利用できるコンビニやレストランからちょっとした女子会やお出かけでよく行く飲食店・テーマパークで高還元を受けられます。

対象店舗はこちらで是非ご覧ください。

ちなみに、カードでのお支払いで5%還元を受けられて、スマホ支払いでのお支払いで7%還元になります。

タッチ決済ができてスムーズ

スマホにカード登録をすればスマホでタッチ決済をすることができます。

わざわざカードを取り出さずに支払ができるので便利ですし、スマホ決済でポイント還元率が上がる場合があるので積極的にスマホ決済をおこないましょう。

ナンバーレスでセキュリティ万全

プロミスVisaカードは、より安全にクレジットカードを利用するためにカードに番号が書かれていない、ナンバーレスカードになっています。

カード情報はアプリに集約しされ、支出もリアルタイムで管理できるため、使いすぎ防止や不正利用防止にも繋がります。

プロミスVisaカードのデメリット

- 三井住友カードの新規申込特典がない

- カード作成時に在籍確認がある

三井住友カードの新規申込特典がない

プロミスVisaカードは三井住友が発行しているカードです。

普通三井住友カードを申し込むと6,000円相当のポイントギフトコードがプレゼントされるのですが、プロミスVisaカードにはそのような新規申込特典がありません。

カード作成時に在籍確認がある

プロミスVisaカードを作成するには、プロミスと三井住友カードとで2回審査を受ける必要があります。

プロミスの審査の時は在籍確認はないのですが、三井住友カードの審査の時に職場への在籍確認があります。

また、2回審査がある分発行するまでに時間がかかってしまうのもデメリットと言えます。

カードローンの利用でもポイントが貯まるTカード プラス(SMBCモビットnext)

| 入会年齢 | 20歳以上 |

|---|---|

| 年会費 | 無料 |

| 申込条件 | ・年齢20歳以上74歳以下で安定した収入がある方 (当社基準を満たす方)※アルバイト、パート、自営業の方でも申請可能(収入が年金のみの方はお申込いただけません) |

| 還元率 | 1.0% |

| 貯まるポイント | Tポイント |

| 旅行傷害保険 | × |

| ショッピング保険 | 100万円 |

| 電子マネー | iD、Apple Pay、Google Pay |

| 国際ブランド | Mastercard |

| 新規入会特典 | × |

| カード発行までの時間 | 1~2週間 |

| 限度額(クレジットカードのみ) | 80万円 |

Tカード プラス(SMBCモビットnext) のメリット

- 3つのカードが1枚になってお財布の中がかさばらない

- Tポイントがざくざく貯まる

- ETCカードが実質無料でつくれる

3つのカードが1枚になってお財布の中がかさばらない

Tカード プラス(SMBCモビットnext)は、クレジットカードとTカードとローンカードが一つになったカードです。

お財布がすっきりしますし、支払時にポイントを付け忘れることが無くなります。

Tポイントがざくざく貯まる

Tカード プラス(SMBCモビットnext)は、通常のポイント還元率が0.5%とあまり高くないのですが、

カードローンの利用でも0.5%のポイントが付くのでTポイントがあっという間にたまります。

また、カード利用と提示でTポイントの二重取り可能です。

ETCカードが実質無料でつくれる

Tカード プラス(SMBCモビットnext)では、追加カードとしてETCカードを発行することができます。

ETCカードは初回年会費無料で、翌年度以降は前年にETCの利用があれば無料になります。

ETCカードを無料で持てるカードはあまりないので嬉しいポイントです。

Tカード プラス(SMBCモビットnext)のデメリット

- 即日発行ではない

- 初期設定がリボ払いになっている

即日発行ではない

Tカード プラス(SMBCモビットnext)は、即日発行には対応していません。

審査がSMBCモビットと三井住友カードどちらも通過しなければならないので、手元に届くまで1~2週間かかります。

しかし、SMBCモビットの審査に通過していればカードローンの利用はできます。

SMBCモビットの審査は最短20分なので、自動契約機でカードを受け取れば即日融資が可能です。

初期設定がリボ払いになっている

Tカード プラス(SMBCモビットnext)はお支払方法が初期設定でリボ払いになっています。

先程言った通り、リボ払いは使い方をきちんと理解しないと危険な支払い方です。

毎月の支払をリボ払いから変更したい場合は、「Myモビ」で変更することが可能です。

ACマスターカードなら即日発行可能!

- 引用元

- ACマスターカード:公式

| 入会年齢 | 20歳以上 |

|---|---|

| 年会費 | 無料 |

| 申込条件 | ・20歳以上の人 ・安定した収入がある人 |

| キャッシュバック率 | 0.25% |

| 旅行傷害保険 | × |

| ショッピング保険 | × |

| 電子マネー | Apple Pay・Google Pay |

| 国際ブランド | Mastercard |

| 新規入会特典 | × |

ACマスターカードのメリット

- 最短即日でカード発行可能

- キャッシング利用もできる

- 自動的にキャッシュバックされる

- クレジットヒストリーの作成にぴったり

最短即日でカード発行可能

ACマスターカードは、審査が最短20分で完了しますし、自動契約機(むじんくん)で発行手続きをすれば、即日発行ができます。

カード番号だけ先に発行してくれる会社はありますが、結局カードがを受け取るまでは1~2週間かかってしまいます。

ACマスターカードなら、土日関係なく申し込んだその日にカードを受け取ることができます。

キャッシング利用もできる

ACマスターカードは、ショッピング利用だけでなく、カードローン同様にキャッシング利用もできるので、クレジットカードから借入することができます。

もうすでにカード作成時で審査が終了しているので複雑な手続きもなく、最短10秒と驚きの速さで借入を行うことができます。

また、海外旅行で「お金の両替が面倒」「現金をたくさん持ち歩くのは不安」 という方は、ACマスターカードがあれば、現地のATMから現地通貨を引き出すことが可能です。

自動的にキャッシュバックされる

ACマスターカードはポイントでの還元が無い代わりに、毎月の利用金額から0.25%自動でキャッシュバックされます。

そのキャッシュバックされた分はアコムで借入をしている場合返済に使うことができます。

クレジットヒストリーの作成にぴったり

ACマスターカードはブラック明けの方やスーパーホワイトの方にも是非おすすめできるカードです。

ACマスターカードは独自の審査基準を設け、クレジットヒストリーではなく現在の返済能力を重視するため、そのような方でも作りやすいカードです。

ACマスターカードのデメリット

- リボ払い専用カードである

- 普通クレジットカードについている特典が軒並みついていない

- ステータスを求めるには不向き

リボ払い専用カードである

ACマスターカードはリボ払い専用カードなので、手数料を払い続けながら返済しなければなりません。

支払額は実際に使った金額に加えて利息も追加されます。

その手数料の利息は最大14.6%と高くなってしまい、払っても払っても払いきれないという状態が起きてしまいます。

さらに、リボ払いの怖いところはいくら使っても支払額が変わらないので、あまり使っていないと思って使い過ぎてしまうということが起きてしまいます。

普通クレジットカードについている特典が軒並みついていない

ACマスターカードは、普通クレジットカード付帯している保険や提携店での優待、家族カード・ETCカードなどの特典が全くついていません。

どうしてもETCカードを作りたい場合は、高速道路株式会社のクレジット機能なしのETCカードを発行するか、別のクレジットカード会社でカードを作るしかありません。

ステータスを求めるには不向き

ACマスターカードは、審査が通りやすく、年会費がかからないので多くの人が手に入れることができるので、ステータスが低いといえます。

ステータスが高いカードを持っていると、支払能力があることや収入の安定さを証明することができます。

もしクレジットカードにステータス性を求めている場合は、ACマスターカードはおススメできません。

| 年会費 | 年会費2年目 | 還元率 | 発行スピード |

|---|---|---|---|

| 永年無料 | 永年無料 | 0.50% | 最短最短即日 |

| 国際ブランド | 電子マネー | ||

|

|

|

||

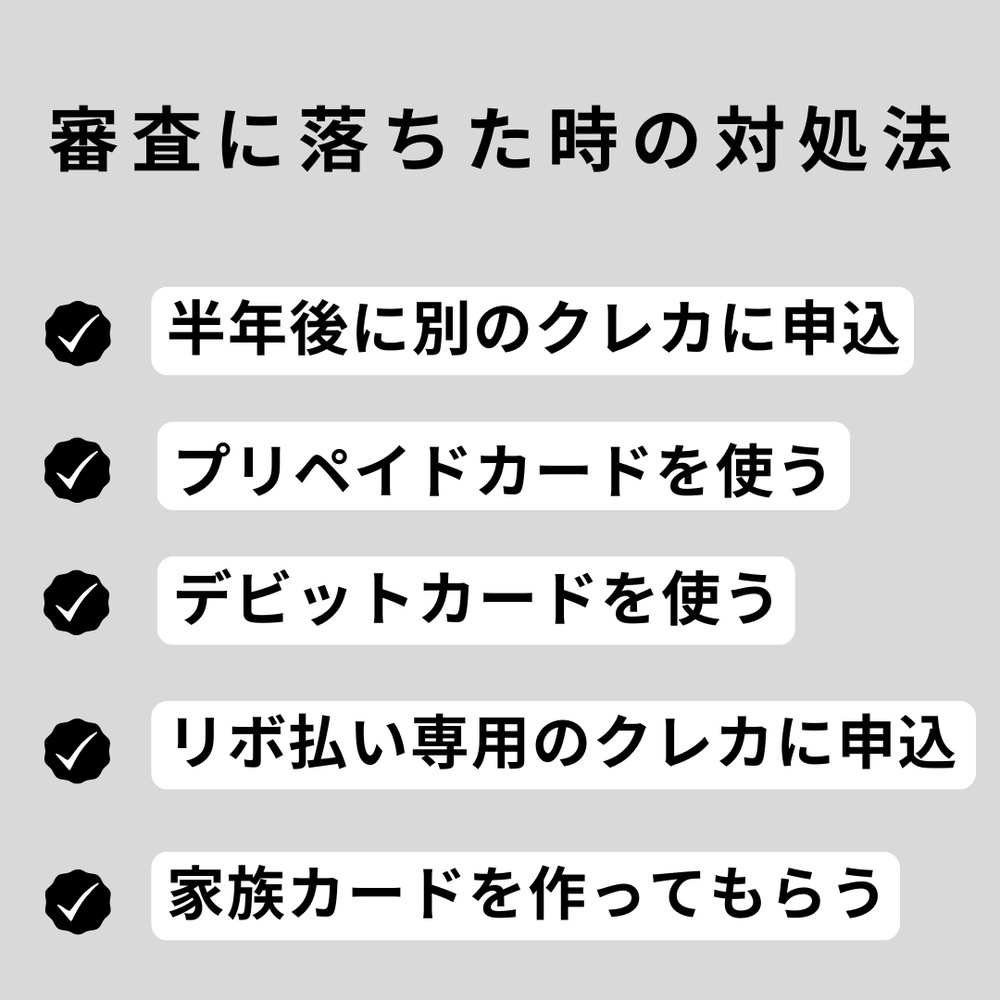

審査に落ちた時の対処法

半年後以降に別のクレジットカードに申し込む

クレジットカードの審査に落ちた場合でも、クレジットカード会社によって審査条件は異なるので他社に申し込めば通過できる可能性があります。

その場合、審査に落ちてから半年以上経過した後に申し込むのがおすすめです。

なぜならクレジットカードの審査に落ちた事実は、半年間信用情報機関に記録されるからです。

その情報は加盟している各金融機関で共有され、記録が残る期間中に申込をしてしまうとお金に困っている人と判断され、次の審査も落ちやすくなる傾向にあります。

「前払い」プリペイドカード

プリペイドカードとは事前に何万円かチャージしてチャージした分まで使えるというカードです。

プレミアムカードは審査なしで誰でも使うことができるので、審査に落ちてしまった人でも利用できます

交通系のプリペイドカードだとSuicaやPASMO、流通系のプリペイドカードだとnanacoやWAONがあります。

また、VISAやMasterCardなどの国際ブランドが付いたものであれば、クレジットカードと同じように利用できます。

国際ブランドが付いたプリペイドカードには、クレジットカードの様に海外のATMで現金の引き出しに使用できるものもありますし、発行会社ごとにさまざまですが、ポイント付与などの特典もあります。

「即時決済」デビットカード

デビットカードとは口座から即時決済で引き落とされるカードです。

デビットカードも審査はなく、15歳以上で銀行口座を持っている人は誰でも作成することができます。

銀行口座に紐づくデビットカードは、使うとすぐに口座残高から支払われます。

つまり利用できる金額=口座の預金残高分なので、使い過ぎて支払えないということがありません。

また、プリペイドカードのようにチャージしないで使用できるのでお手軽です。

クレジットカードによりは還元率は低い場合が多いですがポイントが還元されるので現金で支払うよりもお得です。

支払いのやりくりをしっかりと行える人はリボ払い専用のクレジットカード

リボ専用カードと言うと、借金を連想するので世の中ではあまり良いイメージがありませんし、使っている人もあまりいません。

そこでリボ払い専用カードをより多くの人に使ってもらおうと門戸を広くしている可能性があります。

しかし、リボ払いは金利がとても高く15%~18%もあります。

よって企業の金利収入に結びつくからなるべく審査難易度を甘くしてくれているようです。

リボ払いは「支払い額が一定になる」「自分の好きなタイミングで一括払いも可能」というメリットがありますが、「使用するほど手数料が増える」「返済期間が長期化する」というデメリットがあります。

このようにリボ払い専用カードは支払のやりくりができる人ではないと使いこなせないので、浪費癖が激しい・家計管理が苦手という方は使いすぎないプリペイドカードやデビットカードがおすすめです。

家族に家族カードを作ってもらう

審査に落ちてしまったけどクレジットカードを利用したい人は、家族に、「家族カード」を発行してもらいましょう。

家族カードとは、クレジットカードの本会員の家族が利用できるカードです。

通常、家族カードは、本会員の信用に基づいて発行されるので、本会員の家族は審査なしでクレジットカードを持つことができます。

ちなみに、家族カードでたまるポイントは本会員のポイントにまとめられますし、支払は自分ではなく本会員の方でまとめられるので家計管理・ポイント管理が楽になるのでおすすめです。

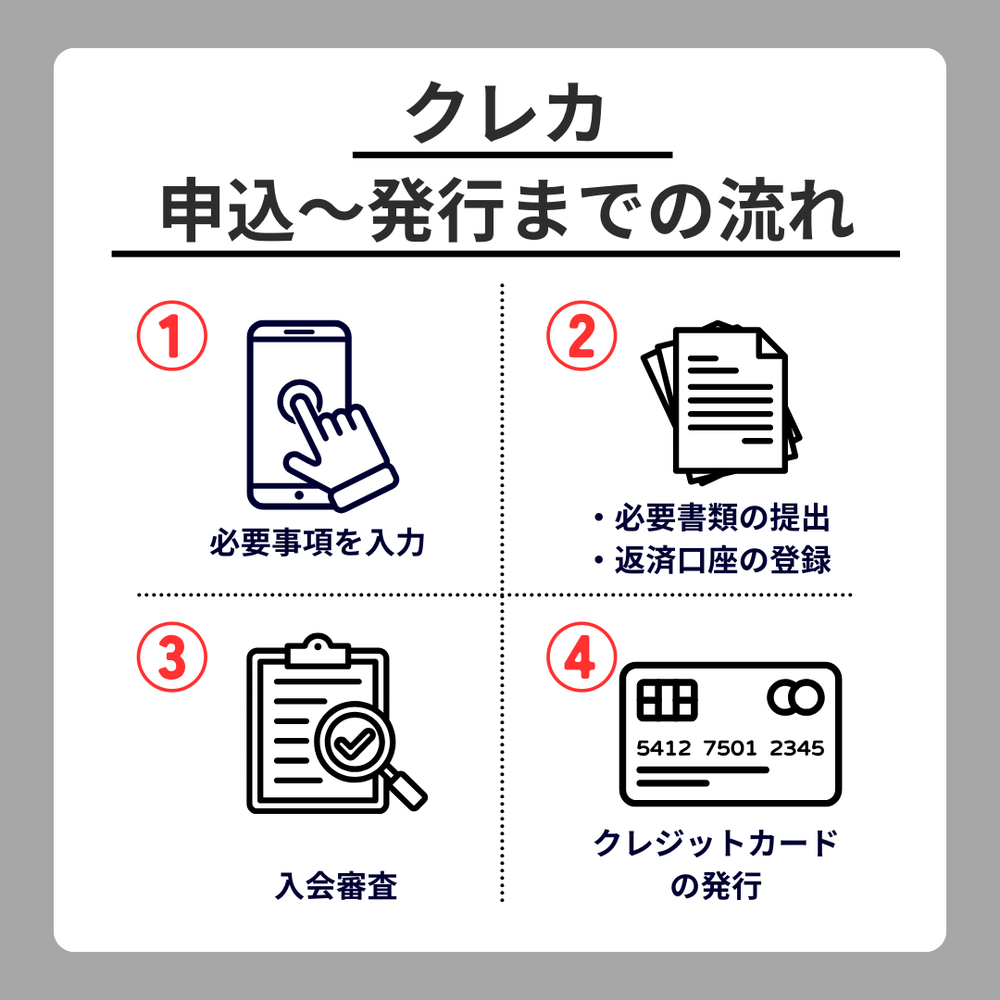

クレジットカードの申込から発行までの流れ

クレジットカードの申し込みはインターネットから行えます。

申し込みフォームへ進み、氏名や生年月日、電話番号などの情報を入力していきましょう。また、クレジットカードによっては、Yahoo!JAPANや楽天、銀行口座などの登録情報を連携できるケースもあります。

この場合、登録されている会員情報が自動反映されるため、入力する項目は最低限になるので便利です。申込完了後には通知メールが届くので、そちらも確認するようにしてください。

必要書類の提出・返済口座の登録

クレジットカードの申し込みでは本人確認が必要です。

本人確認の方法、タイミングなどはクレジットカードによって異なりますが、運転免許証やマイナンバーカードなどを準備しておきましょう。必要書類は申し込み後にWebからアップロードしたり、カードの受け取り時に直接提示したりします。

最近では、専用スマホアプリ経由で本人確認の手続きを行えるクレジットカードも増えています。加えて、クレジットカードの引き落としに利用する口座も登録します。

申し込みのタイミングなどでネットから口座登録できるクレジットカードもあり、その場合は、口座振替依頼書を返送する必要がありません。必要な書類や手続きの方法はクレジットカードごとに違いがあるので、申し込みの際にカードごとの流れを確認しておきましょう。

クレジットカードの審査は早ければ数分で完了します。

アプリ上で発行できるデジタルカードであれば、申し込み後、すぐにネットショッピングやスマホ決済に利用できるケースもあるでしょう。ただし、クレジットカードによっては審査結果の連絡に数日かかることもあるので注意してください。

スピード重視でクレジットカードを発行したい方は、即日発行できる商品を選ぶと良いです。審査結果の連絡は基本的にメールになります。

審査完了後の流れについてもメールに記載されているので確認しておきましょう。クレジットカードの発行準備が整ったら、自宅宛にカードが配送されてきます。

スムーズにカード発行が進めば、審査完了から1~2週間程度で届くでしょう。

基本的にクレジットカードは申込者本人しか受け取れない形で送られてくるため、第三者が受け取ることはできません。

外出中で受け取りができないと不在通知書などが残されるので、記載内容に従って期間内に受け取ってください。カード以外に受け取り後の手続きの案内が同封されているケースもあります。

口座振替依頼書を送らないといけないこともあるので、同封されている書類の内容も確認するようにしましょう。また、カードの郵送を待てない方は、店舗に来店しての受け取り、カードレス(アプリ上での発行)に対応しているクレジットカードを選ぶという選択肢もあります。

インターネットで必要事項を入力する

必要書類の提出・返済口座の登録

入会審査

クレジットカードの発行

無職でもクレジットカードの審査は通る?

無職の方でもクレジットカードを利用したいという方は申込の際にチェックされる項目として「安定した収入」があるかどうか確かめて、無ければそのカードを申し込むことができます。

また、「安定した収入」という言葉があっても本人ではなく配偶者・両親が安定した収入があると判断されるとクレジットカードを発行していくれる場合があります。

学生の方

学生ならば学生向けクレジットカードであれば、ほぼ確実に持つことができます。

学生向けクレジットカードは収入があまり見込めないため、利用限度額が低く設定されがちですが、通常よりもポイント還元率が高い、海外旅行保険が自動付帯される、在学中は年会費や発行手数料が無料といったお得な特典が付随しているものが多いです。

専業主婦・専業主夫の方

扶養者(夫や妻)がいる、または扶養者(夫や妻)の収入が十分であれば、専業主婦(夫)でもクレジットカードを作れる可能性は大いにあります。

また、流通系であれば、所得が低めの方も使いやすいことを想定して作られており、想定利用者層に専業主婦が含まれているため、比較的発行しやすいカードといえます。

まとめ

誰でも持てるクレジットカードはこの世に存在しません。

逆に、「審査無し」で「誰でも持てる」クレジットカードと宣伝しているクレジットカードは闇金が発行しているクレジットカードである可能性が極めて高いです。

しかし、審査が甘いクレジットカードは存在します。

審査が心配という方は消費者金融系や流通系クレジットカードがおすすめです。

| 年会費 | 年会費2年目 | 還元率 | 発行スピード |

|---|---|---|---|

| 永年無料 | 永年無料 | 0.50% | 最短最短5分 |

| 国際ブランド | 電子マネー | ||

|

|

|

||

| 年会費 | 年会費2年目 | 還元率 | 発行スピード |

|---|---|---|---|

| 永年無料 | 永年無料 | 0.50% | 最短最短即日 |

| 国際ブランド | 電子マネー | ||

|

|

|

||