【2026年】おすすめ消費者金融系クレジットカード3選!審査が厳しいのかそれぞれのメリット・デメリットを解説

最終更新日:2026年02月11日

この記事で分かること

- それぞれの消費者金融系クレジットカードの特徴

- 消費者金融系クレジットカードの審査は厳しいのか

- それぞれの消費者金融系クレジットカードのメリット・デメリット

- それぞれの消費者金融系クレジットカードの発行日数

- それぞれの消費者金融系クレジットカードの還元率

- それぞれの消費者金融系クレジットカードの申込~カードを受け取るまでの流れ

気になる内容をタップ

- 最短当日発行可能!ACマスターカード

- ACマスターカードのメリット

- ACマスターカードのデメリット

- ACマスターカードの発行日数

- ACマスターカードの還元率

- ACマスターカードの申込からカードを受け取るまでの流れ

- 対象のコンビニ・飲食店で最大7%還元!プロミスVisaカード

- プロミスVisaカードのメリット

- プロミスVisaカードのデメリット

- プロミスVisaカードの発行日数

- プロミスVisaカードの還元率

- 申込からカードを受け取るまでの流れ

最短当日発行可能!ACマスターカード

- 引用元

- ACマスターカード:公式

| 入会年齢 | 20歳以上 |

|---|---|

| 年会費 | 無料 |

| 申込条件 | ・20歳以上の人 ・安定した収入がある人 |

| キャッシュバック率 | 0.25% |

| 旅行傷害保険 | × |

| ショッピング保険 | × |

| 電子マネー | Apple Pay・Google Pay |

| 国際ブランド | Mastercard |

| 新規入会特典 | × |

| カード発行までの時間 | 最短即日 |

| 限度額(クレジットとカードローンの合計の上限) | 800万円 |

| リボ払い利率 | 年10.0%~14.6% |

ACマスターカードのメリット

- 最短即日でカード発行可能

- 限度額が高い

- 自動的にキャッシュバックされる

最短即日でカード発行可能

ACマスターカードは、審査が最短20分で完了しますし、自動契約機(むじんくん)で発行手続きをすれば、即日発行ができます。

カード番号だけ先に発行してくれる会社はありますが、結局カードがを受け取るまでは1~2週間かかってしまいます。

ACマスターカードなら、土日関係なく申し込んだその日にカードを受け取ることができます。

限度額が高い

ACマスターカードの限度額は、クレジットカードのショッピング枠とカードローンの合計して800万円と消費者金融系クレジットカードと比べて高いと言えます。

最初から800万円利用できることではなく、増額申請をしてどんどん利用限度額を増やしていく形になります。

自動的にキャッシュバックされる

ACマスターカードはポイントでの還元が無い代わりに、毎月の利用金額から0.25%自動でキャッシュバックされます。

そのキャッシュバックされた分は返済に使うことができます。

また、ポイントだと有効期限を切らしてしまうという方にはACマスターカードのような自動でキャッシュバックされる機能は嬉しいですね。

ACマスターカードのデメリット

- リボ払い専用カードである

- 還元率が低い

- 普通のクレジットカードについている特典がほとんどついていない

リボ払い専用カードである

ACマスターカードはリボ払い専用カードなので、手数料を払い続けながら返済しなければなりません。

リボ払いは正式名称「リボルビング払い」といいます。

リボ払いは、いくら毎月一定額を支払っていくので、出費が分かりやすく管理がしやすいというメリットがあります。

また、その額も月ごとに変更できるので、余裕のある月は多めに支払っておくなどの調整ができます。

しかし、その支払額は実際に使った金額に加えて利息も追加されます。

その手数料の利息は最大14.6%と高くなってしまい、払っても払っても払いきれないという状態が起きてしまいます。

さらに、リボ払いの怖いところはいくら使っても支払額が変わらないので、あまり使っていないと思って使い過ぎてしまうということが起きてしまいます。

還元率が低い

ACマスターカードはポイントという形での還元ではなく、キャッシュバックという形で還元されます。

その還元率が0.25%と普通のクレジットカードのポイント還元率と低いです。

多くの人がクレジットカードに求めるのは還元率です。

消費者金融系クレジットカードの中でも最低の還元率なので、還元率重視の方にはおススメできません。

普通クレジットカードについている特典が軒並みついていない

ACマスターカードは、普通クレジットカード付帯している保険や提携店での優待、家族カード・ETCカードなどの特典が全くついていません。

もし提携店の優待があれば、キャッシュバック率が高くなったり、商品の金額が5%offなどの特典を得ることができます。

それが全くないのは物足りないと感じてしまうかもしれません。

また、家族カード・ETCカードを取り扱っていないため、追加発行することができません。

どうしてもETCカードを作りたい場合は、高速道路株式会社のクレジット機能なしのETCカードを発行するか、別のクレジットカード会社でカードを作るしかありません。

ACマスターカードの発行日数

アコム公式サイトから申込フォームに必要情報を入力して、審査完了後自動契約機(むじんくん)コーナーで手続きをすれば申し込んだその日にカードを発行することができます。

もし、即日発行を選ばなかった場合は、申込から1~2週間ほどで郵送でカードが届きます。

また、郵送でクレジットカードが届かない間でもアプリ上でバーチャルカードを発行することができるので、インターネットでのお買い物ならACマスターカードを利用できます。

ACマスターカードの還元率

先述したとおり、ACマスターカードはポイントでの還元ではなくキャッシュバック、つまりお金での還元になります。

そのキャッシュバックされたお金は返済にも使うことができます。

また、お金で返ってくるので使い道が限られないですし、ポイントの交換を忘れてしまったということもありません。

しかし、そのキャッシュバック率は低く、0.25%です。

例えば、1万円の利用で25円がキャッシュバックされる計算になります。

一般的なクレジットカードのポイント還元率は0.5%~1.0%になります。

還元率という面ではあまりACマスターカードには魅力は少ないでしょう。

ACマスターカードの申込からカードを受け取るまでの流れ

ACマスターカードを即日発行したい場合

アコム公式サイトから申し込みフォームに必要情報を入力します。

- 自身の氏名

- 生年月日

- 自宅住所

- 勤務先の情報

- 他社借入の状況

- 希望する限度額

- 審査結果の希望連絡先

他社借入とは、クレジットカードのキャッシング、カードローンの利用残高を指します。

これらは審査の段階でアコム側も信用情報を確認するので、嘘を書いてもバレてしまいます。

正しい情報を入力しましょう。申し込み後、書類提出に関するメールが届きます。

本人確認書類を撮影してアップロードします。- 本人確認書類

- 運転免許証(表・裏)

- パスポート(顔写真・住所記載ページ)

- マイナンバーカード(表のみ)

キャッシング枠が50万円を越える場合、もしくは他社借入の残高とキャッシング枠の合計が100万円を越える場合は収入証明書の提出も必要です。

- 収入証明書

- 源泉徴収票

- 給与明細書

- 市民税、県民税額決定通知書

- 所得証明書

- 確定申告書、青色申告書、収支内訳書

- 本人確認書類

審査結果は最短20分で完了します。

ただし、アコムの審査対応時間は9時~21時なので、申し込みが21時を過ぎた場合は審査結果の連絡は翌日以降になってしまいます。

メールで審査結果が通告されます。

「契約手続きのお願い」というメールに載っているリンクから、利用限度額などの契約内容を確認します。

目を通し、「契約内容に同意」を押すと契約完了となります。自動契約機(むじんくん)の利用時間は9時~21時なのでその時間内に行きましょう。

しかし、ACマスターカードを即時発行できない自動契約機もあるので注意してください。

申込

必要書類の提出

審査・契約

自動契約機(むじんくん)へ行く

ACマスターカードを普通に受け取る場合

アコム公式サイトだけでなく、自動契約機や郵送、電話から自分に合った方法で申し込むことができます。

どこで申し込んだとしても以下のようなことが聞かれます。- 自身の氏名

- 生年月日

- 自宅住所

- 勤務先の情報

- 他社借入の状況

- 希望する限度額

- 審査結果の希望連絡先

他社借入とは、クレジットカードのキャッシング、カードローンの利用残高を指します。

これらは審査の段階でアコム側も信用情報を確認するので、嘘を書いたり、嘘をついてもバレます。申し込み後、書類提出に関するメールが届きます。

本人確認書類を撮影してアップロードします。- 本人確認書類

- 運転免許証(表・裏)

- パスポート(顔写真・住所記載ページ)

- マイナンバーカード(表のみ)

キャッシング枠が50万円を越える場合、もしくは他社借入の残高とキャッシング枠の合計が100万円を越える場合は収入証明書の提出も必要です。

- 収入証明書

- 源泉徴収票

- 給与明細書

- 市民税、県民税額決定通知書

- 所得証明書

- 確定申告書、青色申告書、収支内訳書

- 本人確認書類

審査結果は最短20分で完了します。

ただし、アコムの審査対応時間は9時~21時なので、申し込みが21時を過ぎた場合は審査結果の連絡は翌日以降になってしまいます。

メールで審査結果が通告されます。

「契約手続きのお願い」というメールに載っているリンクから、利用限度額などの契約内容を確認します。

目を通し、「契約内容に同意」を押すと契約完了となります。クレジットカードは郵送で契約から約1~2週間で自宅に届けられます。

また、郵送でクレジットカードが届かない間でもアプリ上でバーチャルカードを発行することができるので、インターネットでのお買い物ならACマスターカードを利用できます。

申込

必要書類の提出

審査・

カード受け取り

対象のコンビニ・飲食店で最大7%還元!プロミスVisaカード

- 引用元

- プロミスVisaカード:公式

| 入会年齢 | 18~74歳 |

|---|---|

| 年会費 | 無料 |

| 申込条件 | 年齢18~74歳のご本人に安定した収入のある方 ※主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。 ただし、高校生(定時制高校生および高等専門学校生も含む)、収入が年金のみの方はお申込いただけません。 |

| 還元率 | 0.5%~ |

| 貯まるポイント | Vポイント |

| 旅行傷害保険 | 海外のみ2,000万円まで |

| ショッピング保険 | × |

| 電子マネー | iD、Apple Pay、Google Pay |

| 国際ブランド | Visa |

| 新規入会特典 | × |

| カード発行までの時間 | × |

| 限度額(クレジットとカードローンの合計の上限) | 100万円 |

| リボ払い利率 | 15.0% |

プロミスVisaカードのメリット

- 対象のコンビニ・飲食店で最大7%ポイント還元

- タッチ決済ができてスムーズ

- ナンバーレスでセキュリティ万全

対象のコンビニ・飲食店で最大7%ポイント還元

- セイコーマート(※1)

- セブン-イレブン

- ポプラ(※2)

- ミニストップ

- ローソン(※3)

- マクドナルド

- モスバーガー(※4)

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ飲食店(※5)

- すき家

- はま寿司

- ココス

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司

- ユニバーサルスタジオジャパン

※1 タイエー、ハマナスクラブ、ハセガワストアも対象です。

※2 生活彩家も対象です。

※3 ナチュラルローソン、ローソンストア100、ローソンスリーエフも対象です。

※4 モスバーガー&カフェも対象です。

※5 ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です。その他のすかいらーくグループ飲食店は、当サービスの対象となりません。

※商業施設内の店舗など、 一部ポイント加算の対象とならない店舗がありますので、ご注意ください。

このように、日々のお昼ご飯や休憩で利用できるコンビニやレストランからちょっとした女子会やお出かけでよく行く飲食店・テーマパークで高還元を受けられるのはとても嬉しいですね。

ちなみに、カードでのお支払いで5%還元を受けられて、スマホ支払いでのお支払いで7%還元になります。

タッチ決済ができてスムーズ

サインや暗証番号も不要でスムーズな支払をすることができます。

また、QRコード決済と違ってネット環境が無い状態や携帯の充電が無い場合でも支払うことができるので便利です。

また、スマホにカード登録をすればスマホでタッチ決済をすることができます。

わざわざカードを取り出さずに支払ができるので便利ですし、スマホ決済でポイント還元率が上がる場合があるので積極的にスマホ決済をおこないましょう。

ナンバーレスでセキュリティ万全

プロミスVisaカードは、より安全にクレジットカードを利用するためにカードに番号が書かれていない、ナンバーレスカードになっています。

カード情報はアプリに集約しされ、支出もリアルタイムで管理できるため、使いすぎ防止や不正利用防止にも繋がります。

プロミスVisaカードのデメリット

- 三井住友カードの新規申込特典がない

- カード作成時に在籍確認がある

三井住友カードの新規申込特典がない

プロミスVisaカードは三井住友が発行しているカードです。

普通三井住友カードを申し込むと6,000相当のポイントギフトコードがプレゼントされるのですが、プロミスVisaカードにはそのような新規申込特典がありません。

ただし、これは他の消費者金融系クレジットカードにおいても新規申込特典はありません。

カード作成時に在籍確認がある

プロミスVisaカードを作成するには、プロミスと三井住友カードとで2回審査を受ける必要があります。

プロミスの審査の時は在籍確認はないのですが、三井住友カードの審査の時に職場への在籍確認があります。

また、2回審査がある分発行するまでに時間がかかってしまうのもデメリットと言えます。

プロミスVisaカードの発行日数

プロミスVisaカードはカードが届くまでに1~2週間程度かかります。

プロミスVisaカードのショッピング枠が利用できるのはカードが到着してからですが、カードローン枠はプロミスの審査に通過していれば利用することができます。

プロミスVisaカードの還元率

プロミスVisaカードは対象のコンビニ・飲食店・テーマパークで最大7%還元をうけることができますが、対象外のお店でお買い物した場合のポイント還元率は0.5%とあまりお得とは言えません。

最近、年会費無料で1.0%のクレジットカードが主流になっている中少し見劣りしてしまいます。

申込からカードを受け取るまでの流れ

まずプロミスでの借入での契約を行います。

当然ですが、こちらの契約でも審査があります。

最短3分で審査が終了します。プロミスでの契約後、プロミスVisaカードの申込を行います。

ここでは、個人情報と支払い口座の設定を行います。

正しい情報を入力することを心がけましょう。今度は三井住友カードで審査を行います。

審査時間は最短翌日になります。カードは郵送で2~3週間で届きます。

カードが届く前でもプロミスでの借入は可能です。

プロミスで借入の契約をする

プロミスVisaカードの申込内容の入力

プロミスVisaカードの入会審査

カードの受け取り

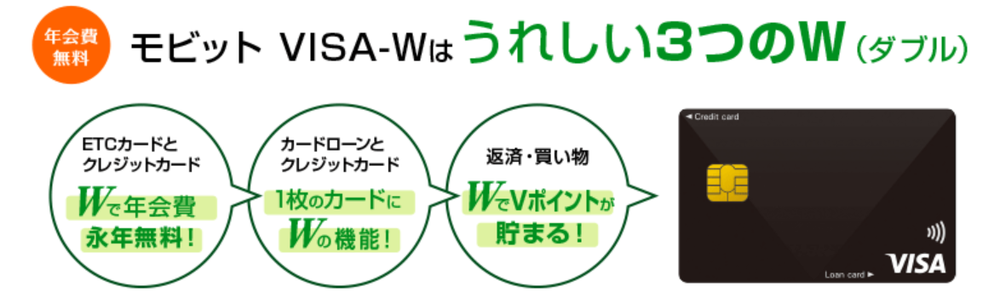

カードローンの利用でもポイントが貯まるモビット VISA-W

- 引用元

- モビット VISA-W:公式

| 入会年齢 | 20歳以上75歳未満 |

|---|---|

| 年会費 | 永年無料 |

| 申込条件 | ・年齢20歳以上74歳以下で安定した収入がある方 (当社基準を満たす方) ※アルバイト、パート、自営業の方でも申請可能 (収入が年金のみの方はお申込いただけません) |

| 還元率 | 0.5% |

| 貯まるポイント | Vポイント |

| 旅行傷害保険 | × |

| ショッピング保険 | 最大100万円 |

| 電子マネー | Apple Pay、Google Pay |

| 国際ブランド | VISA |

| 新規入会特典 | 最大7,000円相当のVポイントプレゼント |

| カード発行までの時間 | 1~2週間 |

| 限度額(クレジットカードのみ) | 100万円(ショッピング枠) |

| リボ払い利率 | 18.0% |

モビット VISA-Wのメリット

- 2つのカードが1枚になってお財布の中がかさばらない

- Vポイントがざくざく貯まる

- ETCカードが実質無料でつくれる

2つのカードが1枚になってお財布の中がかさばらない

モビット VISA-Wは、クレジットカードとローンカードが一つになったカードです。

お財布がすっきりしますし、支払時にポイントを付け忘れることが無くなります。

Vポイントがざくざく貯まる

モビット VISA-Wは、通常のポイント還元率が0.5%とあまり高くないのですが、

カードローンの利用でも0.5%のポイントが付くのでVポイントがあっという間にたまります。

しかし、延滞中の返済についてはポイントが付かないので返済の遅延には気を付けましょう。

ETCカードが実質無料でつくれる

モビット VISA-Wでは、追加カードとしてETCカードを発行することができます。

ETCカードは初回年会費無料で、翌年度以降は前年にETCの利用があれば無料になります。

もちろん、ETCカードでの利用額でもVポイントが貯まります。

モビット VISA-Wのデメリット

- 即日発行ではない

- 初期設定がリボ払いになっている

即日発行ではない

モビット VISA-Wは、即日発行には対応していません。

審査がSMBCモビットと三井住友カードどちらも通過しなければならないので、手元に届くまで1~2週間かかります。

しかし、SMBCモビットの審査に通過していればカードローンの利用はできます。

SMBCモビットの審査は最短15分なので、自動契約機でモビットカードを受け取れば即日融資が可能です。

初期設定がリボ払いになっている

モビット VISA-Wはお支払方法が初期設定でリボ払いになっています。

先程言った通り、リボ払いは使い方をきちんと理解しないと危険な支払い方です。

毎月の支払をリボ払いから変更したい場合は、「Myモビ」で変更することが可能です。

モビット VISA-Wの発行日数

モビット VISA-Wも、SMBCモビットと三井住友カードの審査があるので少し時間がかかります。

最短4営業日で三井住友カードから発送されるので、手元に届くのは約1週間かかるでしょう。

もし、急ぎでカードローン機能を使いたい場合は 一体型カードとは別に、モビットカードを発行してくれます。

ローン契約機での受け取りも可能なので即日融資もできます。

モビット VISA-Wの還元率

モビット VISA-Wのポイント還元率は0.5%とあまり高くないです。

また、Vポイント提携店( TSUTAYA、ウェルシア、エディオン、ENEOS、食べログなど)も多く存在するので、それらのお店をよく利用する人に特におすすめです。

モビット VISA-W申込からカードを受け取るまでの流れ

SMBCモビットで申込~契約は最短18分で完了します。

また、希望の方はカードローン専用カード(ローンカード)を発行してくれます。会員専用サービス「My モビ」にアクセスし、モビット VISA-Wへ申し込みましょう。

ちなみに、ETCカードも同時申込も可能です。審査完了後、モビット VISA-Wを発行してくれます。

希望された方はETCカードも同時発行されます。※モビット VISA-Wのカードが到着後、カードローン専用カードは破棄しましょう(発行された方のみ)

SMBCモビットで借入の契約をする

モビット VISA-Wに申し込む

クレジットカードを発行してくれる

消費者金融系クレジットカードの特長

消費者金融系クレジットカードの審査は厳しくない

消費者金融系クレジットカードの審査は厳しくありません。

| 審査難易度 | カード会社 | 例 |

|---|---|---|

| 結構高め | 銀行系 | MUFJカード、みずほマイレージクラブカード |

| 高め | 交通系・鉄道系 | ビューカード、東急カード |

| やや高め | 信販系 | JCBカード、ライフカード、三井住友カード |

| やや低め | 流通系 | 楽天カード、イオンカード、エポスカード |

| 低め | 消費者金融系 | プロミスVisaカード、ACマスターカード |

消費者金融系クレジットカードの審査の難易度が低い一因は、クレジットカード事業に後から参入したため、ハードルを下げてユーザーを獲得したいからではないかと考えられます。

独自の審査基準を設けている

一般的なクレジットカードの審査では、本人の家族構成や本人だけでなく家族の勤務先などの属性方法と契約内容や支払い状況などの取引事実に基づいた信用情報がチェックされます。

一方で消費者金融系クレジットカードは、信用情報よりも返済能力を特に重視するため、正社員でなくても安定した収入があればアルバイトやパートの方でも申し込めます。

しかし、収入のない無職の方、単発のアルバイトしかしていない方は申込めないので注意してください。

また、安定した収入があったとしても他社からの借入件数や金額が多いと、延滞などの事故情報が無くても審査に通らない場合があります。

クレヒス作成にピッタリ

消費者金融系クレジットカードはブラック明けの方やスーパーホワイトの方にも是非おすすめできるカードです。

通常、クレジットカードやカードローンの審査では過去の申し込み・契約情報や取引履歴を見られます。

しかし、何年もブラックで契約ができなかった方や、今まで一度もクレジットカードやカードローンなどを利用したことが無い方は、そのような過去の履歴(クレジットヒストリー)が無い状態です。

そのため、返済能力や信用力に関する情報が不足し、審査落ちする場合があります。

消費者金融系クレジットカードは独自の審査基準を設け、クレジットヒストリーではなく現在の返済能力を重視するため、そのような方でも作りやすいカードです。

消費者金融系クレジットカードがやばい・怖いと言われる理由

消費者金融が発行しているカードだから

消費者金融は不当な取り立てをされそう、利用額を勝手に増やしそうなどのイメージを持っている方が一定数いるので、消費者金融系が発行しているクレジットカードも怪しい・怖いと考えてしまう人がいます。

しかし、先ほど言ったようにアコムやプロミス、SMBCモビットは正規の貸金業者なので、不当な取り立てや勝手な利用額増額はありません。

最初からリボ払い設定だから

ACマスターカードはリボ払い専用カードですし、モビット VISA-Wについても、初期設定ではリボ払いとなっています。

リボ払いは計画的に支払ができることがメリットですが、高額な手数料を上乗せされた金額を払わなければなりません。

リボ払いは一見お得な支払方法に思えるのですが、実はとても恐ろしい支払方法です。

リボ払いについてさらに知りたい方はこちらの記事をご覧ください。

しかし、ACマスターカードは今月の20日までの利用額を翌月の6日までの支払であれば、一括で支払うことができます。

つまり、手数料が発生せずに支払うことができるのです。

この方法で支払いをする際は、自動引落ではリボ払いになってしまうため、利用額を翌月6日までに自分で振り込まなければならないので注意してください。

一方 、モビット VISA-Wは入会後インターネットから一括払いに変更することができます。

消費者金融系クレジットカードに関するよくある質問

決して誰でも持てるわけではありません。

消費者金融系クレジットカードも審査はあります。

確かに消費者金融系クレジットカードはステータスが一番低く設定されていますが、3つともデザイン的には一般カードと変わらないスタイリッシュな見た目なのであまり気にならないでしょう。

まとめ

- ACマスターカード・・・早くクレジットカードを作りたい人におすすめ

- プロミスVisaカード・・・コンビニ・飲食店をよく利用する人におすすめ

- モビット VISA-W・・・Vポイントを貯めている人におすすめ

| 年会費 | 年会費2年目 | 還元率 | 発行スピード |

|---|---|---|---|

| 永年無料 | 永年無料 | 0.50% | 最短最短即日 |

| 国際ブランド | 電子マネー | ||

|

|

|

||