クレジットカードのCVVとはセキュリティコードのこと!記載場所や注意点について解説

最終更新日:2025年10月11日

気になる内容をタップ

CVVとはセキュリティコードのこと!

CVV (Card Verification Value)とはクレジットカードのセキュリティコードのことです。

また、CVCと呼ばれることもあります。

セキュリティコードは第三者の不正利用を防ぐために導入されています。

カード会社やサイトによって暗証番号、セキュリティコードの名称が異なります。

- CVV(Card Verification Value)

- CID(Card Identification Number)

- カードセキュリティコード

- パーソナルセキュリティコード

CVV(セキュリティコード)は不正利用を防げる

CVV(セキュリティコード)はスキミング防止に有効です。

スキミングとは「スキマー」と呼ばれる特殊な端末で、クレジットカードの磁気ストライプに記載されている情報を盗み取る犯罪のことです。

カード番号や有効期限は磁気ストライプに記載されているのですが、CVV(セキュリティコード)は磁気ストライプの中に情報が入っていません。

普通ネットショッピングをするのに、カード番号・有効期限・CVV(セキュリティコード)は必要なのでCVV(セキュリティコード)がスキミングしても分からないので不正利用を防ぐことが出来ます。

CVV(セキュリティコード)はどこにある?

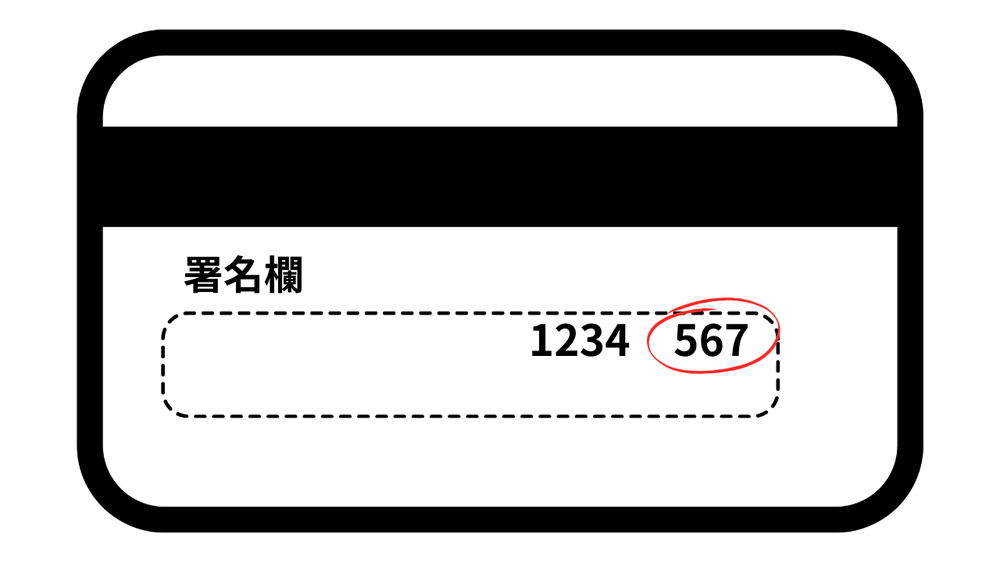

Visa、MasterCard、JCB、Diners Club、DiscoverのCVVはカードの裏面にある!

国際ブランドがVisa、MasterCard、JCB、Diners Club、Discoverのクレジットカードはカードの裏面の署名欄に記載されている3桁の数字がCVVになります。

また、数字が7桁で記載されている場合は下3桁のみがCVVです。

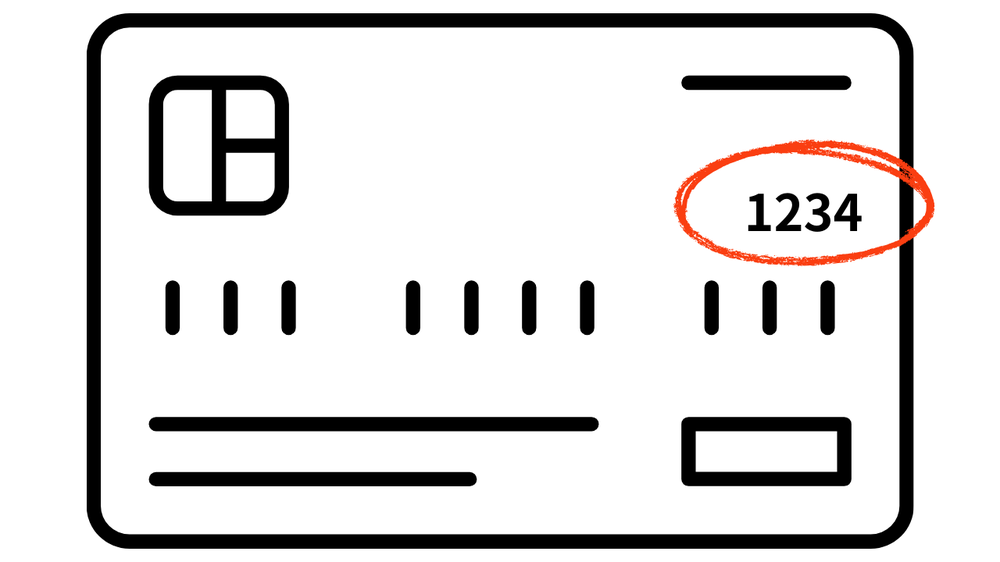

American ExpressのCVVはカードの前面にある!

国際ブランドがAmerican Expressのクレジットカードはカードの前面に、カード番号とは別の4桁の数字がCVVになります。

赤丸のところが実際のセキュリティコードです。

ナンバーレスカードはアプリ内に載っている

最近、のぞき見や紛失による不正利用を防ぐためにナンバーレスのクレジットカードが多く発行されています。

ナンバーレスカードはカードの券面にカード番号の他にCVV(セキュリティコード)も載っていません。

ナンバーレスカードはアプリやサイト内にカード番号やCVV(セキュリティコード)が記録されています。

普通それらのアプリやサイト内にログインするために会員情報やパスワードを入力しないといけないので、もしそれが面倒くさいけどのぞき見も怖いという方は、裏面にカード情報が載っているクレジットカードを選びましょう。

CVV(セキュリティコード)の注意点

- 印字が消えないように注意

- フィッシング詐欺に引っかかってしまう場合がある

- CVV(セキュリティコード)が見られてしまう

印字が消えないように注意

クレジットカードの券面に記載されてるセキュリティコードは印字がこすれて読めなくなってしまうケースがあります。

CVV(セキュリティコード)はカード番号のように刻印されていることはなく、インクで印字されているため消えないように注意が必要になっています。

もし、CVV(セキュリティコード)が消えてしまうことが心配であるのならば、カード情報が会員サイトやアプリで確認できるナンバーレスカードがおすすめです。

フィッシング詐欺に引っかかってしまう場合がある

フィッシング詐欺とは、クレジットカード会社や金融機関を装い、偽サイトへ誘導するメールを送り個人情報を騙しとるという詐欺のことです。

CVV(セキュリティコード)やカード番号などの情報や個人情報をカード会社や金融機関から送るメールはありません。

フィッシング詐欺を疑うメールが来たら開かずに速やかに削除しましょう。

CVV(セキュリティコード)がみられてしまう

CVV(セキュリティコード)はナンバーレスカードでなければカードに印字されているため、紛失や盗難・のぞき見などでCVV(セキュリティコード)が見られてしまう可能性があります。

不正利用があればすぐにカード会社へ連絡しましょう。

CVV(セキュリティコード)が印字されていることで不正利用が怖いということであればナンバーレスカードに申し込みましょう。

不正トラブルの対策法

- プッシュ通知の許可設定をする

- 利用履歴を確認する、特に「サブスク」はきちんと管理

- 詐欺メールを見極める

- 使っていないカードは処分する

- 紛失、盗難に遭ったら警察に届ける&カード会社に連絡

プッシュ通知の許可設定をする

プッシュ通知とは、支払い後早ければ10分ほどで届く通知の事です。

このプッシュ通知があれば、自分が使ったかどうかすぐに確認することが出来ます。

しかし、この通知サービスは最近実装されたものなので、ずっと前からもっているクレジットカードで許可設定をしていない場合があるので確認しましょう。

利用履歴を確認する、特に「サブスク」はきちんと管理

少なくとも利用履歴については1か月に1回確認しましょう。

1か月以内の支払なのである程度記憶があり、確認することで見覚えのない利用履歴を見つけることが出来ます。

もし忘れっぽいという方は見る頻度を多くし不正利用が無いか確認しましょう。

また、毎月定額で引き落とされているサブスクの金額については特に管理しましょう。

サブスクは安い場合が多く、3桁であったりすると「何かのサブスクだろう」と考えてしまい不正利用に気づかない可能性があります。

自分が何のサブスクに入っていて、その金額はいくらなのかをきちんと把握しておきましょう。

詐欺メールを見極める

最近はかなり巧妙になってきた詐欺メールですが、それでもやはり日本語・メールアドレスが不自然の場合、見覚えがなく明らかに怪しい内容である場合があります。

そのようなメールについているURLは絶対にクリックしてはいけません。

個人情報やカード情報が抜き取られる、今送ったメールが有効であるということが分かってしまいます。

さらに、今ではそのメールを開くだけで害があるものもあるのでよく確認してからメールを開くようにしましょう。

使っていないカードは処分する

何かのサービスを利用したくて、ポイントをもらいたくて、保険を利用したくて...などでクレジットカードに申し込んで持っているけど、今は使っていないという方は処分することをおすすめします。

使っていないという事は今現在使っているクレジットカードよりも、明らかに利用履歴を確認する機会が少ないので、不正利用に気づかないリスクが非常に大きいです。

紛失、盗難に遭ったら警察に届ける&カード会社に連絡

クレジットカードを紛失、盗難に遭った場合は警察に届けるとともに、イオンカードに連絡を必ずしましょう。

クレジットカードの無効してもらうために、WEBか「紛失・盗難専用ダイヤル」に連絡してください。

さらに、最寄りの警察署へクレジットカードの紛失・盗難届を出してください。

また、クレジットカードチャージやイオンペイなどを設定している携帯電話端末を紛失・盗難された場合も「紛失・盗難ダイヤル」へ連絡してください。

クレジットカードが使えない理由とは?

- 暗証番号を間違え過ぎた

- 限度額が超過している

- 利用出来ない加盟店利用した

- セキュリティ制限がかかっている

- 磁気不良の可能性がある

暗証番号を間違え過ぎた

暗証番号を一定回数続けて間違えてしまうと第三者が利用していると判断されてしまい利用停止になることがあります。

暗証番号を覚えている場合は一定時間おいてクレジットカード利用してみましょう。

もし忘れてしまった場合は、専用の会員サイトやアプリで新しい暗証番号を設定するか、新しいクレジットカードを再発行しましょう。

しかし、再発行には料金がかかることがあります。

限度額が超過している

利用限度額を超えてしまう次の支払日までクレジットカードで支払うことが出来ません。

今どれだけ使っているかは専用の会員サイトやアプリで分かるので確認していざという時に使えないという事が無いようにしましょう。

利用できない加盟店で利用した

言うまでもないと思いますが、クレジットカードや国際ブランドによって利用できる店舗とできない店舗があります。

利用できるかできないかはクレジットカードを利用する店舗やサイトで確認しましょう。

セキュリティ制限がかかっている

あまりにも高すぎるお買い物であったり、不審な取引先からの引き落としされそうになった場合、クレジットカード会社ではカード犯罪を未然に防止するために、カード会社の判断で利用を一時的に停止される場合があります。

そのお買い物が自分のものであれば、口座名義本人がカスタマーセンターへお電話してください。

磁気不良の可能性がある

以下の理由でない場合、カードの破損や磁気不良でクレジットカードが使えない場合があります。

磁気不良再発行専用の問い合わせフォームから店番号・口座番号・パスワードを入力してカードの再発行を頼みましょう。

クレジットカードのCVVに関するよくある質問

それはセキュリティコードのことです。大体はカードの裏側にあります。セキュリティコードはインターネットでのお買い物で使います。

クレジットカードの国際ブランドによって異なります。

3桁から4桁の数字で記載されます。

【まとめ】クレジットカードのCVVについて

クレジットカードのCVVとはセキュリティコードのことです。

国際ブランドによって記載場所や桁数が変わります。

インターネットでのお買い物の時に必要なのできちんと確認しておきましょう。