ゆうちょ銀行のJP BANKカード(一般)の審査は厳しい?メリットや審査に通るコツを紹介

最終更新日:2025年06月14日

気になる内容をタップ

JP BANKカード(一般)とは

ゆうちょ銀行が発行しているクレジットカードのことです。

| 入会年齢 | 18歳以上 |

|---|---|

| 年会費 | 年1375円(初年度無料) |

| ポイント還元率 | 年0.5% |

| 貯まるポイント | Visa・Mastercard・・・JPバンクカードポイント JCB・・・Okidokiポイント |

| 旅行傷害保険 | 無し |

| ショッピング保険 | 無し |

| 電子マネー | Applepay・Googlepay |

| 国際ブランド | JCB、Visa、Mastercard |

| 新規入会特典 | 選んだ国際ブランド・申し込んだ日によって違う |

| カード発行までの時間 | 申込から1週間から2週間 |

JP BANKカード(一般)は、ゆうちょ銀行のキャッシュカードとクレジットカードが一体型になったカードです。

JP BANKカードは初回年会費が無料で、年1回以上の利用があれば年会費無料になるので実質無料で利用できます。

また、通常のポイント還元にも加えて、ボーナスポイントをもらうことが出来ます。

こちらのボーナスポイントは国際ブランドによって変化するので注意してください。

ボーナスポイントについて後ほど説明します。

さらに、JP BANKカードはゆうちょ銀行のクレジットカードのため、初めてクレジットカードを作る方でも安心して利用することが出来ます。

JP BANKカードの審査は厳しい?

結論から言うとのJP BANKカード審査は銀行系のクレジットカードですが、それほど厳しくはありません。

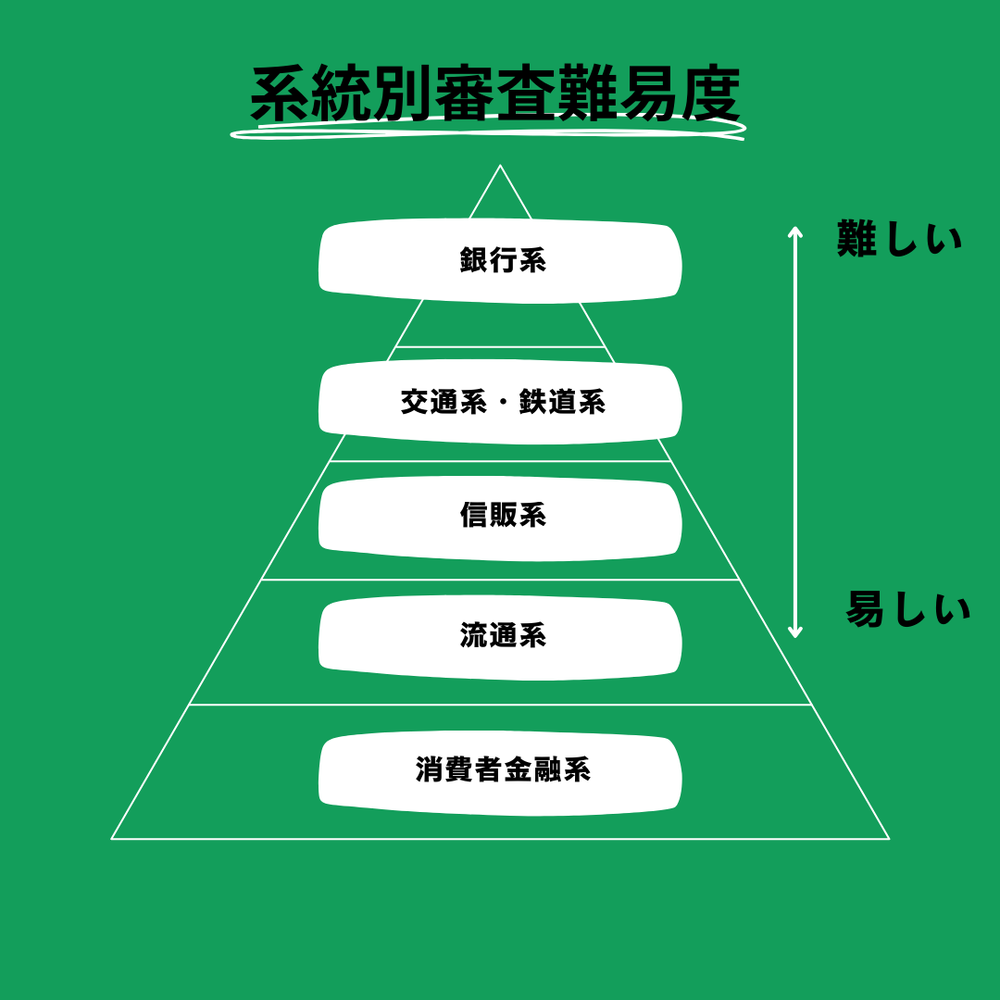

クレジットカードの審査の難易度は以下の通りです。

JP BANKカードはゆうちょ銀行から発行されるため銀行系クレジットカードのくくりに入ります。

しかし、以下の理由から審査はそれほど厳しくないと考えられます。

- JP BANKカードは年会費実質無料なクレジットカードだから

- JP BANKカードは一般カードだから

クレジットカードは年会費がかかるか否か、ランクによっても審査の難易度が変わります。

よってJP BANKカードはあまり審査は厳しくないと言えます。

また、Visa・Mastercardブランドなら申込条件に安定した収入が無ければならないという記載もないため、収入にコンプレックスを抱えている方やない方でも審査に通る可能性は高いです。

審査が心配ならACマスターカードがおすすめ!

| 年会費 | 年会費2年目 | 還元率 | 発行スピード |

|---|---|---|---|

| 永年無料 | 永年無料 | 0.50% | 最短最短即日 |

| 国際ブランド | 電子マネー | ||

|

|

|

||

ACマスターカードは消費者金融系クレジットカードで鉄道系のJP BABKカード(一般)と比べて審査が柔軟な傾向にあります。

信用情報に傷がついているけど今現在安定した収入があるという方なら審査に通過できる可能性があります。

また、最短即日発行できるので今すぐにクレジットカードが欲しいという方におすすめです。

JP BANKカードの審査に通るコツ

安定した収入を得る

審査では、「安定・継続」した給料があるほうが支払能力が高いと判断され、審査に通過しやすくなります。

2か月以上勤続して、最低限生活できる程度の収入があれば安定した収入があると判断されます。

特に派遣社員やアルバイトの方は、収入にムラがある人が多いでしょう。

JP BANKカードに申し込む直近2か月は収入に差が出ないよう心がけるとより審査に落ちにくくなります。

また、Visa・Mastercardブランドなら安定した収入が無いと申し込めないわけではありません。

もちろん安定した収入があれば審査に通りやすくなりますが、収入が無い専業主婦の方や無職の方でも申込をすることができます。

正しい情報を入力する

申込の際に氏名・住所・勤務先・年収など、返済できる能力があるか判断するために入力します。

その際に誤字・脱字が無いように確認して入力してください。最悪審査に落ちてしまいます。

また、より多くの金額を借りようとして年収をかさ増しして入力するなどの嘘をかくと、必ずバレて審査に落ちます。

さらに、再度申込を行っても、二度と利用できなくなってしまうこともあるので気を付けましょう。

借入がある場合は金額を小さくして申込を行う

借入がある場合は、借入額が少ないほど、審査は通りやすいです。

クレジットカードはある意味、返済期限が約1か月の借金です。

借入が大金であると、クレジットカードの支払が滞ってしまうのではないかと考えられて、審査に通らない場合があります。

借入があるけれど、クレジットカードも発行したいという方は、ある程度返済に目途がついたタイミングで申込をしましょう。

信用情報に傷がついていないか確認

信用情報に傷がついている状態とは、信用情報に事故情報が登録されている状態を指します。以下の人はブラックリスト入りをしている可能性が極めて高いです。

- 過去5年間にクレジットカードやスマホ代などを滞納していたことがある

- 過去5年間に債務整理の経験がある

- 過去7年間に自己破産の経験がある

- 過去6ヶ月に複数のクレジットカードを申し込んだ

これらの事故情報があると、審査に通る可能性が低いです。

しかし、これらの情報は一生付きまとうわけではなく、一定の時期を過ぎれば回復するので、時期を待った上で申込みましょう。

クレヒスを作っておく

クレヒスとはクレジットカードヒストリーの略で、クレジットカードの支払を滞りなく行ったか、遅延していないかなどが登録されています。

クレジットカードを作る際にクレヒスがまっさらな状態だと審査が落ちてしまう場合があります。

なぜかと言うと自己破産をした場合情報機関にもよりますが、5年ほどで「自己破産をした」という事故情報が削除されるため、30代以上の方でクレヒスがまっさらな方は「過去に自己破産をしたのかもしれない」と疑われる可能性があります。

クレジットカード会社は本当にクレジットカードを作ったことが無いのか、自己破産をしたのかは判断することができません。

30歳以上の方で初めてクレジットカードを作りたいという方は消費者金融系クレジットカードがおススメです。

消費者金融系クレジットカードは普通のクレジットカードと審査基準が異なり、特に安定した収入を重視するためクレヒスが無い方でもつくることができます。

消費者金融系クレジットカードで健全なクレヒスを積んで、自分の欲しいクレジットカードに申し込みましょう。

| 年会費 | 年会費2年目 | 還元率 | 発行スピード |

|---|---|---|---|

| 永年無料 | 永年無料 | 0.50% | 最短最短即日 |

| 国際ブランド | 電子マネー | ||

|

|

|

||

消費者金融系クレジットカードについてさらに知りたい方は以下の記事をご覧ください。

多重申込をしない

短期間に複数のクレジットカードに申し込んでしまうと、お金に困っていると判断されてしまう恐れがあります。

先程言った通り、クレジットカードは返済期限が1か月の借金です。

やはり支払能力が注目されるので、多重申込をしていると審査が厳しくなってしまいます。

他のクレジットカードを持っている場合は入会から6ヶ月経ってから申込をするようにしましょう。

また、審査に落ちてしまったからと言って他のクレジットカードを申し込むのもやめておきましょう。

JP BANKカードの種類

JP BANKカードはJP BANKカード(一般)の他に3種類のカードがあります。

| / | JP BANKカード(一般) | JP BANKカードALente | JP BANKカードEXTAGE | JP BANKカードゴールド |

|---|---|---|---|---|

券面 |

|

|

|

|

年会費 |

1,375円(初年度無料) |

1,375円(初年度無料) |

5年間無料 |

11,000円 |

年会費優遇条件 |

直近1年間もお買い物累計回数が1回以上で入会翌年度も年会費無料 |

前年度に年1回以上のショッピング利用で翌年度以降も無料 |

申込んで5年以内なら年会費無料 |

|

還元率 |

0.5%(1,000円ごとに1ポイント) |

0.5%(1,000円ごとに1ポイント) |

0.5%(1,000円ごとに1ポイント) |

1.0%(1,000円ごとに2ポイント) |

申込対象者 |

JCB・・・高校生を除く満18歳以上で、本人か配偶者に安定した収入を持っている方(家族会員も同じ) Visa・Mastercard・・・高校生を除く満18歳以上(家族会員も同じ) |

高校生を除く満18歳以上、29歳以下の方(家族会員は満18歳以上) |

|

満20歳以上で本人に安定収入がある方(家族会員は満18歳以上) |

選べる国際ブランド |

JCB、Visa、Mastercard |

Visa |

JCB |

JCB、Visa、Mastercard |

家族カード |

|

キャッシュカード一体型を一枚のみ発行 |

キャッシュカード一体型を一枚のみ発行 |

|

空港ラウンジ |

利用不可 |

利用不可 |

利用不可 |

利用可 |

旅行傷害保険 |

JCBのブランドのみあり |

あり |

あり |

あり |

JP BANKカードALenteがおすすめの人の特徴

- ゆうちょ銀行の口座を持っている方

- 29歳以下の方

- クレジットカードの国際ブランドをVisaにしたい方

- 入会後3カ月はポイント三倍

- 4カ月目以降も初年度ポイント1.5倍

- セブンイレブンやメルカリをよく使う人

Visaが発行しているJP BANKカードALenteは、29歳以下の方しか申し込むことができない特別のカードになっています。

さらに、初年度はポイント優遇が豪華になっているのでポイントを貯めたいという方にもおすすめです。

他に、セブンイレブンやメルカリなどポイント優遇店が多くあるので行きつけのお店がある方はおすすめです。

JP BANKカードEXTAGEがおすすめな人の特徴

- ゆうちょ銀行の口座を持っている方

- 29歳以下の方

- クレジットカードの国際ブランドをJCBにしたい方

- Okidokiポイントを集めている方

- Amazonやファミリーマートでポイント三倍

- よく海外旅行をする人

JCBが発行しているJP BANKカードEXTAGEも29歳以下の方しか持つことが出来ない特別なカードになっています。

JP BANKカードEXTAGEはJCBが発行していて、還元されるポイントはOkidokiポイントなので、他にクレジットカードを既に持っている方でOkidokiポイントを貯めている方はポイントを統合することが出来ます。

さらに、海外加盟店の利用やAmazon・ファミリーマートなどでのポイント優遇店が様々なので是非よく海外旅行や行きつけのお店がある方にはおすすめのカードです。

JP BANKカードゴールドがおすすめな方の特徴

- ゆうちょ銀行の口座を持っている方

- ポイントを効率よく貯めたい方

- 国際ブランドを自由に選びたい方

- 空港ラウンジを使いたい方

JP BANKカードゴールドは、JP BANKカード(一般)のグレードがアップしたカードになっています。

JP BANKカードゴールドは年会費が上がる分様々なサービスがグレードアップしたり、付帯します。

例えば、ポイント還元率が常に2倍になります。(1,000円で2ポイント)

ポイントを効率よく貯めたいという方は特におすすめです。

さらに、日々の旅行で空港ラウンジを利用することが出来ます。

JP BANKカードのメリット

キャッシュカードと一体型だから財布からかさばらない

普通はクレジットカードとキャッシュカードは別々になっているため財布の中ががどうしてもかさばってしまいます。

それに対してJP BANKカードはクレジットカードだけでなく、ゆうちょ銀行のキャッシュカードの機能もあるので、お財布がよりスリムになります。

もちろん、ゆうちょ銀行の口座をもっていなくても利用することができるクレジットカード単体のクレジットカードもあります。

スマートフォン決済が可能に

わざわざお財布からカードを取り出すことが面倒くさいという方もいるともいますが、 JP BANKカードならApple PayやGoogle ウォレットに登録してiDやQUICPay等で支払うことが出来ます。

スマートフォンで支払えるのはとても便利ですよね。

国際ブランドがVisa・MastercardならiD、Apple Pay、Google Payで利用することができ、JCBならQUICPay、Apple Pay、Google Payで利用することが出来ます。

また、国際ブランドがVisaなら、タッチ決済に対応しているVisa加盟店においては、JP BANKカードでタッチ決済が可能です。

クレジット決済と比較し、サインや暗証番号が不要なタッチ決済はとてもスピーディーです。

1秒でも時間を節約したい場面でタッチ決済は役立ちます。

もし、スマートフォンにクレジットカード情報を入れることに抵抗があるという方にはタッチ決済はおすすめです。

ETCカードを無料で発行できる

様々な場面で必要なETCカードですが、多くのクレジットカードはETCカードを発行するためには、年会費がかかってしまったり、発行手数料がかかってしまいます。

しかし、JP BANKカードはETCカードを無料で発行することが出来ます。

最近渋滞緩和のためにETCカードが無いと通れないということがあるので、そんなETCカードを手軽に手にいられるのは嬉しいポイントですね。

年間利用額に応じて還元率アップorボーナスポイントがもらえる

毎月の利用合計金額1,000円ごとに1ポイント(5円相当)が貯まりますが、その他にも利用額に応じてボーナスポイント貯まるか還元率がアップします。

ボーナスポイントが手に入れられる・還元率がアップする条件は国際ブランドによって変化します。

JCBの場合

JCBの利用額に対するポイント倍率の表は以下の通りです。

| 年間利用額 | 倍率 |

|---|---|

| 30万円未満 | 1倍 |

| 100万円 | 1.5倍 |

| 300万円 | 2倍 |

Visa・Mastercardの場合

年間利用額とボーナスポイントの付き方は以下の通りです。

ちなみに、V1、V2、V3はステージのことで、前年度の1年間の買い物累計金額に応じてボーナスポイントが加算されます。

| 年間利用額 | ボーナスポイント |

|---|---|

| 50万円以上100万円未満(V1) | 50万円で50ポイント 以降10万円ごとに10ポイント |

| 100万円以上300万円未満(V2) | 50万円で75ポイント 以降10万円ごとに15ポイント |

| 300万円以上(V3) | 50万円で150ポイント 以降10万円ごとに30ポイント |

しかし、2025年1月の引落分をもってこのサービスは終了してしまいます。

JP BANKカードのデメリット

年会費がかかる上に還元率が低い

JP BANKカード1,000円で5円相当の1ポイント貯まるので還元率は0.5%になります。

還元率が0.5%のクレジットカードはは比較的低還元クレジットカードに分類されてしまいます。

最近のクレジットカードは年間無料で還元率が1.0%以上のものが多くあるのでポイント重視の方にはJP BANKカードはおすすめできません。

また、JP BANKカードは年に一回利用することで年会費が無料といいましたが、もしこの条件を忘れていたり、いつまでにこの条件を果たせばいいのか分からなくなってしまって、いつのまにか年会費がかかってしまっていたということもありえます。

Visa/Mastercardブランドは各種保険が付帯しない

JP BANKカードのVisa/Mastercardブランドには以下の保険が付帯しません。

- 国内旅行傷害保険

- 海外旅行傷害保険

- ショッピング保険

このような保険があった方が嬉しいという方は国内外の旅行傷害保険および、ショッピングガード保険が付帯しているJP BANKカードのJCBブランドをおすすめします。

しかし、既に以上のような保険が付帯しているクレジットカードをお持ちならVisa/MastercardブランドのJP BANKカードを選んでも良いと思います

JP BANKカードの弱点を補えるクレジットカード

JP BANKカードは年会費がかかってしまったり、還元率が低い、保険が付帯しないなどのデメリットがあります。

そんな弱点を補えるクレジットカードを紹介していきます。

- 引用元

- 楽天カード:公式

| 入会年齢 | 18歳以上 |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 1%~ |

| 貯まるポイント | 楽天ポイント |

| 旅行傷害保険 | 海外のみ最高2,000万円まで |

| ショッピング保険 | × |

| 電子マネー | 楽天Edy、Apple Pay、Google Pay、QUICPay |

| 国際ブランド | Visa、Mastercard、JCB、アメリカン・エキスプレス |

| 新規入会特典 | 最大5,000ポイントもらえる |

| カード発行までの時間 | 最短1週間 |

年会費無料でどこでお買い物してもポイント還元率1.0%と高還元

普通、クレジットカードのポイント還元率は0.5%であり、ポイント還元率をさらにUPさせるためには、年会費を払わなければならないという場合が多いです。

しかし、楽天カードは年会費がかからなく、その上100円で1ポイントがもらえるのでとてもポイントが貯まりやすいカードと言えます。

さらに、楽天市場でお買い物をすると、楽天カードの通常利用分(1%)、楽天市場利用分(1%)、楽天カード特典分(1%)の合計3%に加えて、楽天市場のスマホアプリを利用すれば0.5%上乗せになります。

特別なキャンペーンに参加しなくても楽天市場で還元率3.5%以上になるのです。ポイント還元率が3倍になります。

他にも、楽天グループでお買い物やお店を予約するとポイントが2倍以上になることがあるので、楽天グループを利用する方は特におすすめです。

ポイントの使い道が豊富

貯まった楽天ポイントは、1ポイント=1円として使うことができますが、それだけでなく様々ポイントの使い方があります。

楽天モバイルで携帯代としてポイントで払うことや、ポイント運用、保険の支払、マイルへ交換など色々な使い道があります。

ポイントが二重取りできるから貯まりやすい

楽天カードには楽天ポイントカードの機能もついており、加盟店で提示すればクレジットカード決済+ポイントカード提示でポイントの二重取りも可能です。

年会費無料で驚きのポイント還元率1.2%リクルートカード

- 引用元

- リクルートカード:公式

| 入会年齢 | 満18歳以上 |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 1.2%~ |

| 貯まるポイント | リクルートポイント |

| 旅行傷害保険 | 海外最高2,000万円まで 国内最高1,000万円まで |

| ショッピング保険 | 年間200万円まで保証 |

| 電子マネー | モバイルSuica、楽天Edy、Apple Pay |

| 国際ブランド | Visa、Mastercard、JCB |

| 新規入会特典 | 最大6,000円 |

| カード発行までの時間 | 最短1週間※モバ即を使えば最短5分で即日発行可 |

対象店を利用すればさらにポイント還元率がUP

- ポンパレモールでの利用・・・4.2%以上還元

- じゃらん・・・3.2%以上還元(10%還元旅行プランもある)

- Hot Pepperグルメ・・・予約人数ごとに50ポイント獲得、ポイント3倍プラン

- Hot Pepper Beauty・・・美容室やネイルサロンの予約をすると3.2%還元

さらに、お買い物や旅行だけでなく、モバイルsuicaのチャージでも1.2%のポイント還元を受けることができます。

Hot Pepper Beautyではネイルやヘアカット・カラーをお得に変えることができますし、Hot Pepperグルメでは女子会でのレストランの予約でもポイントを獲得することができます。

保険が充実している

海外だけでなく国内でも利用できる傷害保険やショッピング保険が充実しているので安心して利用することができます。

年会費無料でこんなにも保険が充実しているのはあまりありません。

公共料金の支払いでもポイント還元率は1.2%を維持

他のクレジットカード会社では、普段のお買い物についてのポイント高還元であっても、公共料金は別で1.0%以下になってしまうこともあります。

しかし、リクルートカードでは、何の支払をしてもポイント還元率1.2%を下回ることがありません。