三井住友カード ゴールド(NL)はメリットが無いって本当?デメリットや審査を解説!

最終更新日:2025年08月05日

気になる内容をタップ

- 三井住友カードゴールド(NL)にはメリットが無い?

- 旅行しない人には使わないサービスが多くある

- 利用金額が100万円以下だと年会費がかかる

- 基本の還元率は0.5%と平均的

- 旅行傷害保険が自動付帯ではない

- 三井住友カード ゴールド(NL)はメリットがたくさんある!!

- 年間100万円達成で翌年度から年会費永年無料!

- 100万円利用達成で毎年10,000ポイントがもらえる

- 旅行傷害保険の代わりに別の保険を選べる!

- 使い方次第で最大20%還元!

| 入会年齢 | 18歳以上 |

|---|---|

| 年会費 | 5,500円 ※年間100万円のご利用で翌年以降の年会費永年無料 |

| ポイント還元率 | 0.5%~ |

| 貯まるポイント | Vポイント |

| 旅行傷害保険 (選べる無料保険) |

海外:2,200万円 国内:2,000万円 |

| 電子マネー | Apple Pay、QUICPay、iD、PiTaPa、WAON |

| 国際ブランド | Visa、Master card |

| カード発行までの時間 | 最短5分 |

三井住友カードゴールド(NL)にはメリットが無い?

旅行しない人には使わないサービスが多くある

三井住友カード ゴールド(NL)は海外・国内旅行傷害保険が付帯(利用付帯)していたり、国内・ハワイの主要空港のラウンジを利用できたりというメリットがあります。

しかし、特に旅行しないという方ならば旅行傷害保険やラウンジの利用サービスは使う機会無いので、そのような方にとってはメリットが少ないと思うかもしれません。

ただ、旅行傷害保険については「選べる無料保険」で自分のライフスタイルに合わせて変更可能です。

旅行に行かないという方は動産保険、個人賠償責任保険などに変更するといいでしょう。

利用金額が100万円以下だと年会費がかかる

三井住友カード ゴールド(NL)では、利用金額が100万円を達成できない場合、翌年度以降は税込5,500円の年会費がかかってしまいます。

特に三井住友ゴールドカード(NL)をサブカードとして使いたいという方は達成しにくいでしょう。

ただ、1回でもこの条件を達成すれば年会費が永年無料になるのではじめの1年間は三井住友ゴールドカード(NL)をメインカードにするという使い方もいいでしょう。

基本の還元率は0.5%と平均的

三井住友カード ゴールド(NL)の基本の還元率は0.5%です。

年会費が無料であるクレジットカードでも還元率1.0%が多くあるので、年会費がかかるのに還元率が低いと感じてしまうでしょう。

しかし三井住友カード ゴールド(NL)は、スマホでのタッチ決済やポイントアッププログラムを利用することで、最大20%までポイント還元率を引き上げることが出来ます。

ただ、還元率がアップさせるには色々意識したり、何かを契約する必要があるためそれを面倒だと感じる人にとってはデメリットでしょう。

旅行傷害保険が自動付帯ではない

三井住友カード ゴールド(NL)には、最高2,000万円の海外・国内両方の旅行傷害保険が付帯していますが、持っているだけで利用できる自動付帯ではなく利用付帯になっています。

保険が適用されるためにはツアー代金などを三井住友ゴールドカード(NL)にする必要がある点はデメリットだといえます。

この点を忘れてしまうと保険が適用されないため、旅行に行く際には忘れずに三井住友カード ゴールド(NL)で支払いする必要があります。

三井住友カード ゴールド(NL)はメリットがたくさんある!!

年間100万円達成で翌年度から年会費永年無料!

「1年間で100万円達成しないといけない」と考えると難しいと感じてしまうかもしれませんが、月で換算すると83,000円利用すればいいという事になります。

公共料金や家賃をまとめて三井住友カード ゴールド(NL)で支払えば達成しやすくなるでしょう。

また、初年度にその条件を達成できなくても来年度条件を達成すれば年会費無料になるので、何回でも挑戦できます。

100万円利用の加算対象にならない利用分

- 加盟店からの売上票の持込が対象期間外の到着分

- 年会費

- キャッシング・キャッシングリボ・海外キャッシュサービス

- リボ・分割払いなどの手数料

- 国民年金保険料の支払い

- 三井住友カードつみたて投資

(SBI証券) - 交通系およびその他一部の電子マネーへのチャージ

など

100万円利用達成で毎年10,000ポイントがもらえる

初年度に年間100万円利用達成すれば、年会費が永年無料になりますが、毎年継続的に年間100万円利用達成すれば毎年10,000ポイントもらうことが出来ます。(初年度は付与されません)

貰ったポイントは、様々な支払いにあてられたり、商品券・マイレージへの交換、SBI証券の投資信託に回せるなど汎用性が高いのでとても便利です。

旅行傷害保険の代わりに別の保険を選べる!

三井住友カード ゴールド(NL)は、「選べる無料保険」の対象カードになっています。

選べる無料保険とは、ライフスタイルに合わせて必要な補償プランへ変更することが出来るサービスです。

入会後に旅行傷害保険を好きな保険に変更することが出来ます。

変更することができる保険は以下の通りです。

- スマホ安心プラン(動産総合保険)・・・最大5万円

- 弁護士安心プラン (弁護士保険) ・・・最大10万円

- ゴルフ安心プラン(ゴルファー保険) ・・・最大20万円

- 日常生活安心プラン(個人賠償責任保険) ・・・20万円

- ケガ安心プラン(入院保険(交通事故限定)) ・・・1万円

- 持ち物安心プラン(携行品損害保険)・・・5万円

- お買い物安心保険・・・最大300万円

また、1年単位で保険を変更できるので時期によって必要な保険を利用できるのも魅力です。

使い方次第で最大20%還元!

三井住友カード ゴールド(NL)は以下の様な条件をクリアすれば還元率20%になります。

- 対象の店舗でのタッチ決済で通常ポイントを含め7%還元

- 家族ポイントで最大5%還元

- Vポイントアッププログラムで最大8%還元

最大7%還元される対象の店舗一覧

- コンビニ

セイコーマート、セブン-イレブン、ポプラ、ミニストップ、ローソンなど - 飲食店

マクドナルド、モスバーガー、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店、すき家、吉野家、ドトールコーヒーショップ、エクセルシオール カフェ、かっぱ寿司など

これらの店舗でスマホ Visaのタッチ決済・Mastercardタッチ決済で支払うと、ご利用金額200円(税込)につき7%ポイント還元してくれます。

家族ポイントとは?

家族ポイントとは、家族を登録すると1人につき+1%還元されるポイントのことです。(対象の店舗での利用のみ)

ちなみに、最大+5%還元が上限になります。

Vポイントアッププログラムとは?

対象のコンビニ・飲食店での支払いを対象の三井住友カード ゴールド(NL)で行うと、最大+8%のVポイントアッププログラム分のポイントが還元されます。

最大8%にするには保険やカードローン、SBI証券などの三井住友のサービスを利用しなくてはいけないため難しいですが、お得に利用したいという方はVポイントアッププログラムの詳細について是非目を通してみてください。

| 対象サービス | 還元率 | 達成条件 |

|---|---|---|

| アプリログイン | +1% | Oliveアカウントをお持ちのうえ、三井住友銀行アプリもしくはVpassアプリへ月に1回以上ログイン ※SMBC IDに紐づいていない銀行口座・Vpass IDでのログインは、対象となりません。 |

| 選べる特典 | +1% | Oliveアカウントの選べる特典で「Vポイントアッププログラム+1%」をご選択Oliveアカウントランクが最大+1%となります。プラチナプリファードの場合は最大+2%となります。 |

| SBI証券 | 最大+2% | SBI証券口座を保有し、SBI証券Vポイントサービスに登録のうえ、対象のお取引を実施SMBC IDの登録が必要です。 |

| 住宅ローン | +1% | Oliveアカウントをお持ちのうえ、三井住友銀行で住宅ローンのお取引を実施している方。 |

| 外貨預金 | 最大+2% | Oliveアカウントをお持ちのうえ、三井住友銀行で外貨のお取引を実施している方。 |

| 住友生命 | 最大+2% | 「Vitalityスマート for Vポイント」に加入のうえ、Vitality健康プログラムを実施している方。 |

| 三井住友カード/モビット カードローン | 最大+3% | 三井住友カード カードローン premium/plusまたは、モビットカードローンの返済方法を、お持ちのOliveアカウントご契約口座での引き落としに設定されている方。 三井住友カード カードローン premium/plusをご契約の場合は、最大+3%となります。モビットカードローンをご契約の場合は、最大+1%となります。 |

三井住友カード ゴールド(NL)の審査は厳しい?

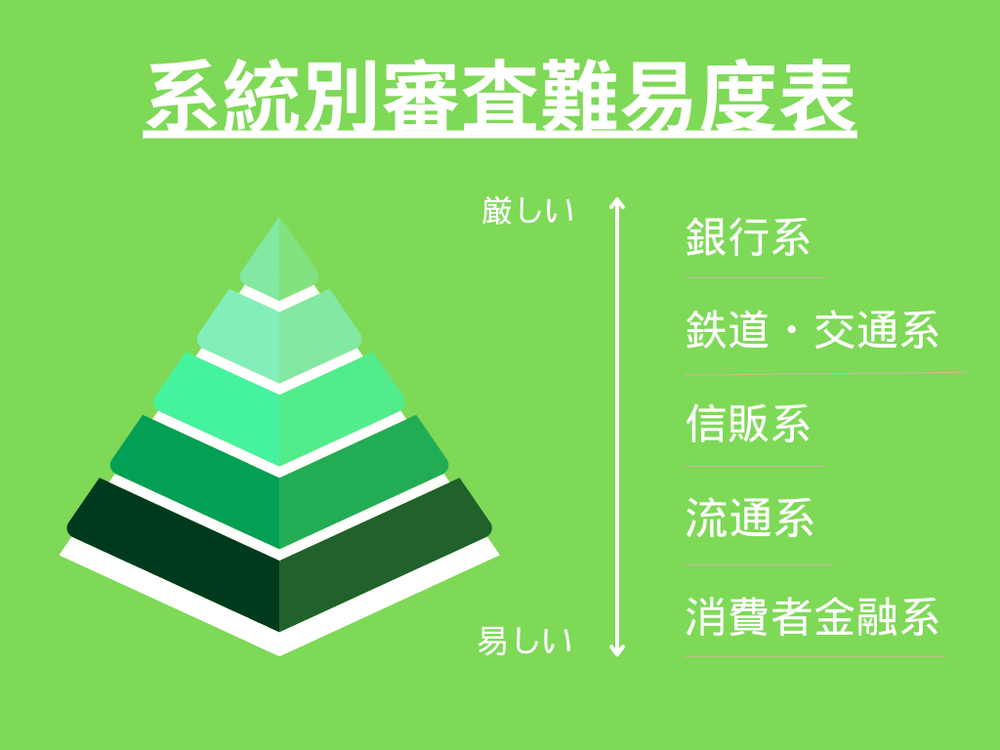

三井住友カード ゴールド(NL)の審査は銀行系クレジットカードのゴールドランクのカードのなので審査が厳しいと予想されます。

申し込み資格からも推察できる

三井住友カード ゴールド(NL)の申込資格は以下の通りです。

原則として、満18歳以上(高校生を除く)で、ご本人に安定継続収入のある方

ちなみに、一般ランクのカードである三井住友カード(NL)は「本人に安定継続収入のある方」という文言がないので、三井住友カード ゴールド(NL)には本人に安定・継続収入があるということが重要になります。

よって、会社やアルバイト・パートで働いてない方、日雇いの方は申込ができません。

審査で見られるポイント

三井住友カード ゴールド(NL)だけでなく、全てのクレジットカードは審査基準は公表されていませんが、クレジットカードは後払いのため返済能力があるかどうかを重視されます。

返済能力の有無は以下の二つの項目で判断されます。

- 信用情報:ローンなどの借り入れ状況、過去のカード利用状況

- 本人属性:職業や年収、住居の状況

審査に落ちる人の特徴

三井住友カード ゴールド(NL)の審査に落ちてしまう人の特徴は以下の通りです。

- 申込資格を満たしていない

- 安定・継続した収入を得ていない

- 申告した情報に虚偽や間違いがある

- 信用情報に傷がある

- 借入額が大きい

審査に落ちると信用情報に傷がついてしまい、半年間他のクレジットカードやカードローンへの審査に悪影響を及ぼしてしまいます。

以上の特徴に当てはまっているという方は申込まない方がいいでしょう。

審査が怖いという方はACマスターカードがおすすめ

審査が怖いという方は消費者金融系クレジットカードであるACマスターカードがおすすめです。

消費者金融系クレジットカードは表で分かる通り、比較的審査難易度が低いと考えられています。

さらに、最短即日で発行ができるのでお急ぎの方は特におすすめです。

| 年会費 | 年会費2年目 | 還元率 | 発行スピード |

|---|---|---|---|

| 永年無料 | 永年無料 | 0.50% | 最短最短即日 |

| 国際ブランド | 電子マネー | ||

|

|

|

||

三井住友カードゴールド(NL)に関するよくある質問

決してそんなことはありません。

ただ、以下のデメリットがあるのでデメリットを考慮して申し込むか否か考えましょう。

- 旅行しない人には使わないサービスが多くある

- 利用金額が100万円以下だと年会費がかかる

- 基本の還元率は0.5%と平均的

- 旅行傷害保険が自動付帯ではない

三井住友カードゴールド(NL)の年会費は5,500円(税込み)になります。

ただ、1年間の利用額が100万円を超えると翌年の年会費が無料になります。

まとめ【三井住友カード ゴールド(NL)はメリットない?】

三井住友カード ゴールド(NL)は、確かにデメリットはあるものの、メリットが無いというのは決してありません。

デメリットをきちんと見た上で、それを上回るメリットがあると思った方は三井住友カード ゴールド(NL)に申し込むことをおすすめします。